.jpg)

Một nhân viên ngân hàng đang đếm tiền tại một ngân hàng ở thành phố Nam Thông, tỉnh Giang Tô, miền đông Trung Quốc, hôm 15/05/2022. (Ảnh: CFOTO / Future Publishing qua Getty Images)

VIỆT NAM - Đồng Nhân dân tệ (CNY) của Trung Quốc suy yếu nhất kể từ 2007 dường như đang tác động tiêu cực tới "sức khoẻ" của VND khi Việt Nam nhập khẩu lớn đầu vào của Trung Quốc cũng như xuất phần lớn nông sản sang nước này.

Trung Quốc ngồi trên núi tiền nhưng đang tiến tới cạn kiệt

Trung Quốc đang bơm các khoản tiền dự trữ của họ vào nền kinh tế để cứu vãn thanh khoản của hệ thống ngân hàng, vốn đang khó khăn do thị trường bất động sản ngày một băng giá.

Tốc độ bơm tiền của Trung Quốc đáng kinh ngạc và thậm chí ở mức gây sốc. Vào ngày 1/9/2023, hãng tin Reuters đưa tin rằng ngân hàng trung ương (NHTW) của Trung Quốc là PBoC tuyên bố sẽ cắt giảm tỷ lệ dự trữ bắt buộc (RRR) tại các NHTM ở PBoC từ 6% xuống còn 4% (200 điểm cơ bản); chính sách sẽ có hiệu lực vào ngày 15/9/2023 tới đây.

.jpg)

Trụ sở của Ngân hàng Nhân dân Trung Quốc, ngân hàng trung ương của Trung Quốc, tại Bắc Kinh.

Theo các chuyên gia, việc sử dụng tới bộ đệm chính sách tiền tệ là cắt giảm tỷ lệ RRR được xem như việc xả tiền như "xả nước lũ thuỷ điện"; các chính sách khác sẽ bơm và hút tiền điều hoà như vòi nước tắm, còn cắt giảm RRR giống như "xả van tổng".

Như vậy, kể từ năm 2018 đến nay, thời điểm mà tổng thống Donald Trump bắt đầu thương chiến, Trung Quốc đã phải liên tiếp bơm tiền qua công cụ cắt giảm RRR. Trước thương chiến, tỷ lệ RRR của Trung Quốc là 20% ở NHTM nhỏ và 18% ở NHTM lớn. Chỉ trong 6 năm, tỷ lệ RRR của Trung Quốc giảm từ mức 20% xuống còn 4%! Một số tiền khổng lồ.

Theo Reuters, cứ 0,25% (25 điểm cơ bản) RRR cắt giảm thì giải phóng 500 tỷ CNY tiền cơ sở, tương đương bơm 4.000 tỷ CNY ra thị trường (qua NHTM do hệ thống này có số nhân tiền). 16% RRR cắt giảm tương ứng xấp xỉ 2,5 lần GDP một năm của Bắc Kinh. Tức là mỗi năm, số tiền bơm vào nền kinh tế chỉ tính riêng từ công cụ RRR đã tương đương với khoảng 40% GDP cả nước.

Ngày 15/9 tới đây, số tiền mà Trung Quốc bơm vào hệ thống ngân hàng sẽ tương đương với 25% GDP của cả năm 2022. Dĩ nhiên, Trung Quốc không thể bơm tiền mãi; nếu RRR không thể giữ ở mức 4% mà về mức 1% thì đó là lúc thế giới bên ngoài có cơ hội chứng kiến cuộc khủng hoảng tài chính - tiền tệ thực sự ở Bắc Kinh.

Nỗ lực bơm tiền đã không vãn hồi được tăng trưởng, không làm ấm lại thị trường BĐS, không tạo ra việc làm mới. Có vẻ như dòng tiền bơm ra chỉ để giữ cho NHTM không bị sụp đổ khi nắm giữ khoảng 50 thành phố ma, gần trăm triệu căn hộ ma là TSĐB trên khắp cả nước.

Cái giá phải trả chính là đồng CNY lao dốc. Một phần do đồng USD lên giá bởi Cục dự trữ liên bang Mỹ (Fed) vẫn chưa dừng lại chu kỳ tăng lãi suất. Tuy nhiên, một phần lý do nữa, thật ngạc nhiên, lại đến từ nỗ lực quốc tế hoá đồng CNY của Bắc Kinh. Các giao dịch tài sản CNY bên ngoài Bắc Kinh gia tăng, việc từ bỏ tài sản CNY của các NHTW, của các nhà đầu tư,... đang thúc đẩy CNY mất giá nhanh hơn. Rõ ràng, Trung Quốc đang mất niềm tin không chỉ với thị trường trong nước mà còn mất mát lớn trên thị trường quốc tế.

CNY yếu nhất kể từ năm 2007

Theo Trading Economics, dự trữ ngoại hối của Trung Quốc giảm xuống 3,16 nghìn tỷ USD vào cuối tháng 8/2023, mức thấp nhất trong sáu tháng, từ mức 3,204 nghìn tỷ USD của tháng trước và thấp hơn kỳ vọng của thị trường là 3,187 nghìn tỷ USD, do đồng USD mạnh lên so với các loại tiền tệ chính khác. Để giảm rủi ro, Trung Quốc dường như đang cố gắng tái cấu trúc ngoại tệ dự trữ, tăng tỷ trọng vàng trong cơ cấu thay vì giữ USD. Đây cũng là chiến lược "bản vị vàng" với đồng tiền chung [trong kế hoạch] của khối Brics; khối kinh tế mà Trung Quốc dẫn đầu trong một nỗ lực cạnh tranh với quyền lực đã cũ và ngày một thiếu tin cậy của Mỹ và EU.

.jpg)

Một giao dịch viên ngân hàng đếm những xấp tiền CNY (nhân dân tệ) và USD tại một ngân hàng ở Thượng Hải, Trung Quốc, vào ngày 22/07/2005. (Ảnh: STR/AFP/Getty Images)

Vấn đề ở chỗ, các vấn đề nội tại của nền kinh tế khiến đồng CNY của Bắc Kinh sụt giá kỷ lục. Trở về mức giá thấp nhất kể từ năm 2007; mỗi USD đổi lấy 7,35 CNY vào ngày 10/9/2023.

Áp lực lớn lên tỷ giá tiền đồng của Việt Nam

VND đang giao dịch ở mức 24.047 đồng đổi lấy 1 USD vào ngày 11/9/2023. So với cùng kỳ 2022, đồng VND đã mất giá 2,4%.

Số liệu lịch sử trong một thập kỷ qua cho thấy mỗi khi CNY mất giá, đồng VND thường phải mất giá theo, dù mất giá với tốc độ thấp hơn.

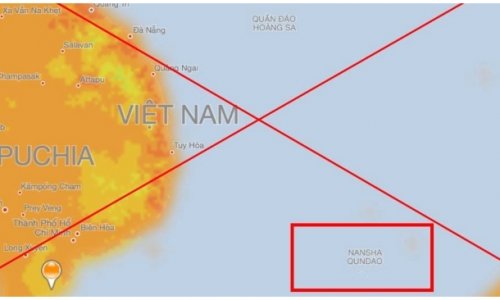

.jpg)

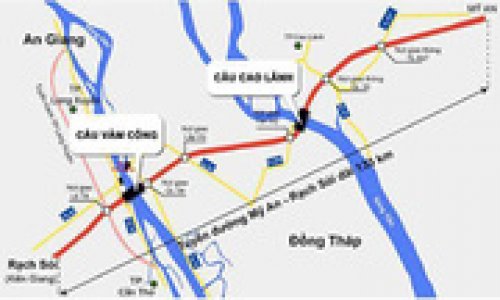

Đồng VND đang mất giá dù cầu ngoại tệ nhập khẩu thấp, yếu tố mùa vụ chưa xuất hiện. So với Nhân dân tệ, đồng VND mất giá so với USD ít hơn, nhưng dưới áp lực mất giá của CNY cũng như chính sách nới lỏng tiền tệ không có hiệu quả như hiện này Việt Nam đồng có thể mất giá thêm (Nguồn: Trading Economics)

Đồ thị trên cho thấy xu hướng mất giá của VND luôn song hành của CNY trong một thập kỷ qua. Kim ngạch nhập khẩu hàng Trung Quốc vào Việt Nam chiếm tới 33% tổng kim ngạch nhập khẩu cả nước; quan hệ thương mại lớn nhất với Trung Quốc khiến giá trị VND cũng phụ thuộc rất nhiều vào sự ổn định của CNY.

Giai đoạn đồng CNY mất giá mạnh mà đồng VND mất giá với tốc độ ít hơn được ghi nhận trong thời kỳ Việt Nam bắt đầu có thặng dư thương mại; tức là nguồn dự trữ USD tăng tốt hơn, cung USD trong nước dồi dào hơn (từ năm 2017 cho tới hết 2021). Cũng trong giai đoạn này, Trung Quốc phải đương đầu với Hoa Kỳ trong cuộc thương chiến. Như vậy, giai đoạn cân đối vĩ mô của Việt Nam tốt hơn (thặng dư thương mại tốt, tăng trưởng ổn định, dòng vốn FDI, FII tăng mạnh nhờ thương chiến Mỹ - Trung) thì đồng VND vẫn mất giá khi CNY mất giá, nhưng ổn định hơn, mất giá ít hơn nhờ nội lực mạnh hơn.

Giai đoạn 2022 cho tới nay Việt Nam đã đánh mất lợi thế này. Việc copy chính sách "Zero-Covid" của Trung Quốc đã khiến Việt Nam phải trả giá nặng nề về thương mạị, tăng trưởng, đầu tư FDI, thu hẹp sản xuất, tiêu dùng.... Sự suy yếu trong các cân đối vĩ mô, sự bất ổn từ bên ngoài khi Fed tăng lãi suất liên tiếp khiến đồng VND mất giá sốc cùng tốc độ với CNY của Trung Quốc vào tháng 10/2022. Năm 2022, mặc dù thặng dư thương mại 10 tỷ USD (mức lớn chưa từng có) nhưng dòng tiền USD phi chính thức rời khỏi Việt Nam mà không thể ghi nhận được (trên tài khoản Lỗi và Sai sót của bảng BOP) lên tới 15 tỷ USD. Đây là lý do cho thấy Việt Nam suy yếu năng lực bảo vệ đồng nội tệ của mình.

Năm 2023, cân đối vĩ mô của Việt Nam không tốt hơn 2022, thậm chí xấu hơn ở nghĩa vụ trả nợ nước ngoài quốc gia. Bảy tháng đầu năm 2023, Việt Nam có thặng dư thương mại khoảng 15,23 tỷ USD, theo VnEconomy. Tuy nhiên, chỉ trong quý 1/2023, tài khoản Lỗi và Sai sót ghi nhận 7,5 tỷ USD rời khỏi Việt Nam. Thêm vào đó, dự trữ ngoại hối mỏng hơn năm 2022, dòng vốn FDI, kiều hối giảm tốc độ tăng khiến nguồn cung USD giảm. Trả nợ công và trả nợ nước ngoài quốc gia (bằng USD) cũng rất cao năm 2023. Theo Bộ Tài chính, trong năm 2023, dự báo nhu cầu vay nước ngoài tự vay tự trả của doanh nghiệp, tổ chức tín dụng vẫn ở mức cao, dự kiến mức rút vốn ròng trung, dài hạn khoảng 7.300 triệu USD, tốc độ tăng dư nợ nước ngoài ngắn hạn khoảng 23% so với cuối năm 2022.

Với cân đối vĩ mô như vậy, tiền đồng của Việt Nam có thể phải chứng kiến cú sốc cuối năm lớn hơn cả dự báo của NTDVN vào tháng 8/2023 (tỷ giá VND có thể mất giá tới 2% trong 5 tháng cuối năm 2023) nếu diễn biến kinh tế Trung Quốc hoặc Mỹ trở nên tệ hơn. Hiện tại, đồ thị trên cho thấy tốc độ mất giá đồng CNY đã bỏ xa VND.

Có vẻ như, vấn đề tỷ giá, lạm phát đã manh nha xuất hiện trong nền kinh tế; nó là kết quả tất yếu của chính sách tiền tệ nới lỏng không hiệu quả do không đồng bộ với chính sách xử lý nợ xấu, xử lý doanh nghiệp "xác sống", xử lý các dự án BĐS dở dang... Rất có thể liều thuốc giảm đau đang dần hết tác dụng.

(Theo ntdvn.net - Thanh Đoàn)