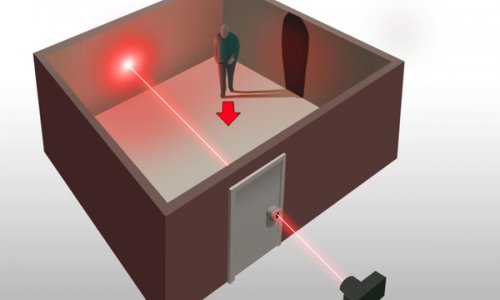

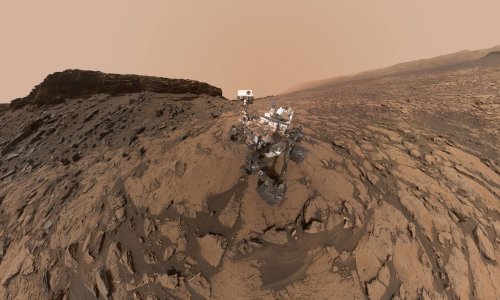

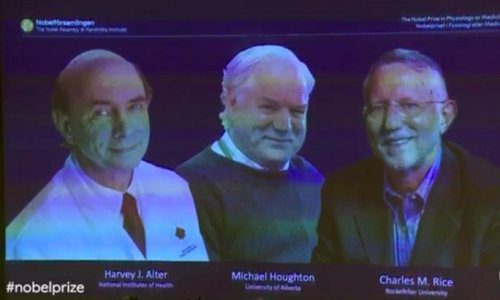

Hệ thống tài chính hiện đại đang thúc đẩy lòng tham và sự tha hóa đạo đức trong ngành tài chính một cách tồi tệ. Điều này sẽ liên tiếp tạo ra các cuộc khủng hoảng tài chính ngày một lớn, như một xu hướng của giai đoạn 'hoại', khá tương thích với quy luật phát triển của đời người hay vũ trụ về "thành - trụ - hoại - diệt" vậy. (Ảnh: Pixabay)

Kỳ 1: Biến đổi khí hậu có trở thành công cụ kiểm soát xã hội không?

Kỳ 2: Kế hoạch kiếm hàng ngàn tỷ USD của tài phiệt tài chính Phố Wall

Có một kế hoạch thôn tính, thu gom mọi dự án gắn mác 'xanh' của tài phiệt Phố Wall trên toàn cầu. Có một kế hoạch chống biến đổi khí hậu buộc ngân hàng trung ương các nước dùng một khoản tài chính khổng lồ mua các trái phiếu xanh dù nó có hiệu quả hay không. Có một kế hoạch về ngân hàng xanh tạo lập bởi chính phủ Mỹ bằng tiền thuế của dân, sẵn lòng tài trợ cho bất kỳ dự án nào được gắn mác xanh theo ý chí chính trị mạnh mẽ...

Chương trình nghị sự về tài chính xanh khiến bất kỳ ai có chút hiểu biết sơ bộ về an toàn tài chính phải hoảng hốt.

Dòng tiền tài chính nhân danh "môi trường xanh" để ngăn chặn biến đổi khí hậu có thể đổ vào bất cứ dự án nào gắn mác xanh. Các quyết định tài trợ được đưa ra bởi các chính trị gia nhiệt thành với môi trường chứ không phải là các chuyên gia thẩm định rủi ro tài chính của các ngân hàng.

Hiển nhiên, một cuộc chơi như thế sẽ dẫn dòng vốn đổ vào các sản phẩm tài chính dưới chuẩn [tức là cực kỳ rủi ro]. Bong bóng tín dụng dưới chuẩn sẽ được thổi phồng một cách có tính toán bởi các chính trị gia, bởi sự hậu thuẫn chính trị của truyền thông và các tài phiệt Phố Wall.

Lúc này, các tài phiệt Phố Wall, những kẻ đổ tiền ủng hộ các chính trị gia ủng hộ tài chính xanh được tại vị, lại là những người nắm giữ các dự án đầu tư xanh, nắm giữ nguồn cung của tài chính xanh. Các nhà tài phiệt Phố Wall là những kẻ tạo lập thị trường, quyết định giá cả, cung cầu của thị trường thông qua rất nhiều các sản phẩm tài chính xanh có những cái tên mỹ miều như trái phiếu xanh, bảo hiểm xanh, phái sinh tài chính xanh....

Các hãng xếp hạng tín nhiệm sẽ mặc nhiên cho điểm ưu tiên với mọi sản phẩm tài chính có chữ 'xanh' gắn vào. Các hãng xếp hạng tín nhiệm sẽ làm vậy bởi họ cũng là tài sản của các tài phiệt Phố Wall, họ cũng kiếm tiền nhờ tài phiệt Phố Wall, không phải chịu bất cứ trách nhiệm giải trình gì khi xếp hạng không trung thực. Họ sẽ làm thế bởi họ vẫn luôn làm thế trong lịch sử của mọi cuộc khủng hoảng.

Cái bẫy lớn: Ngân hàng xanh.

Chính quyền Tổng thống Biden đang có kế hoạch dành hơn 1% của gói chi tiêu cơ sở hạ tầng 2,3 nghìn tỷ USD để tạo ra “Máy tăng tốc năng lượng sạch và bền vững”, tương đương 27 tỷ USD, công cụ này sẽ “huy động đầu tư tư nhân” vào “nền kinh tế năng lượng sạch”.

Thông qua tiếng nói xanh, ông Biden đang đề xuất thành lập một ngân hàng do Bộ Tài chính Hoa Kỳ vận hành, đóng vai trò như một đường dẫn tài chính, chuyển tiền thuế của người Mỹ để trợ cấp cho các dự án năng lượng sạch được ưa chuộng về mặt chính trị. Nói cách khác, đó là một ngân hàng nhà nước, trực thuộc Chính phủ liên bang, bộ chủ quản là Bộ Tài chính Mỹ, rót tiền theo các dự án được chính phủ, các chính trị gia ưa thích, miễn là dự án đó có khoác danh "dự án xanh, năng lượng xanh.." Sẽ có một hệ thống các ngân hàng con tại các tiểu bang, trực thuộc ngân hàng nhà nước xanh liên bạng này.

Dự luật thành lập “Ngân hàng Xanh Hoa Kỳ” và “Ngân hàng Khí hậu Quốc gia” này đang được vận động hành lang để Quốc hội thông qua. Nhưng con số ước tính cho Ngân hàng xanh hoạt động bằng ngân sách này có thể tiêu tốn gấp 40 lần so với 27 tỷ USD hiện được tô vẽ trong Kế hoạch việc làm Mỹ của ông Biden.

Ngân hàng xanh đề xuất bởi đảng Dân chủ và chính quyền ông Biden hết sức rủi ro. Các ngân hàng là những tổ chức tài chính được quản lý một cách thận trọng, được điều hành một cách chặt chẽ, chủ yếu tham gia vào hoạt động nhận tiền gửi ở bên nợ và cho vay ở bên có của bảng cân đối kế toán — cả hai đều không phải là trọng tâm trong hoạt động kinh doanh hỗn hợp của một ngân hàng xanh liên bang. Thay vào đó, theo tưởng tượng của Đảng Dân chủ, hoạt động kinh doanh cung cấp vốn cốt lõi của ngân hàng xanh liên bang sẽ bao gồm các hoạt động rủi ro cao như nhận cổ phần tư nhân không cần kiểm soát trong các dự án năng lượng xanh và tài trợ cho nghiên cứu về các công nghệ sạch đột phá mới.

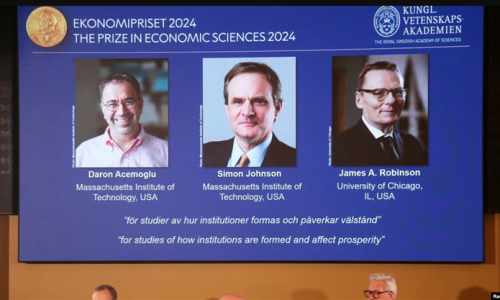

.jpg)

Ngân hàng xanh' của ông Biden tạo ra cơ chế xin- cho và rủi ro đạo đức cực lớn cho hệ thống tài chính (Nguồn Getty Image)

Điều này có nghĩa, chỉ cần một dự án, một doanh nghiệp khoác chiếc áo xanh của môi trường, họ được nhận tiền mà không cần phải thẩm định hiệu quả cho hoạt động kinh doanh hay kế hoạch kinh doanh của họ. Điều gì xảy ra với các khoản "tài chính xanh" như vậy trong tương lai? Điều gì xảy ra nếu dòng tiền từ khoản nợ công, từ thuế của người Mỹ đổ vào các doanh nghiệp cánh hẩu của các đảng phái quyền lực và chính quyền, doanh nghiệp sân sau của các chính trị gia? Một thể chế xin - cho hệt như các nước XHCN đang được cổ vũ hình thành trên đất Mỹ.

Hiển nhiên, việc ra quyết định đầu tư của ngân hàng xanh sẽ chủ yếu được thúc đẩy bởi các yếu tố chính trị, phi thương mại, bao gồm yêu cầu 40% dòng vốn phải hướng đến “các cộng đồng thiệt thòi đang đối mặt với tác động khí hậu” và nhu cầu về các dự án do ngân hàng tài trợ để trả mức lương công đoàn hiện hành.

Việc cung cấp các khoản tài trợ để xây dựng quá trình phong hóa và lắp đặt bảng điều khiển năng lượng mặt trời, mua thiết bị giảm khí thải, trả tiền điện theo quy định để đóng cửa các nhà máy nhiệt điện than ngay lập tức và chấp nhận quyên góp từ thiện từ các tỷ phú có ý tưởng xanh cũng sẽ là một phần của nhiệm vụ này.

Chính trị hóa tài chính sẽ tạo ra rủi ro đạo đức tồi tệ

Một ngân hàng khí hậu quốc gia như vậy không thể cung cấp bất kỳ động lực có ý nghĩa nào cho vốn đối ứng của khu vực tư nhân đối với các khoản đầu tư xanh do loại ngân hàng này thiếu chuyên môn thẩm định; nó đã chính trị hóa tài chính, kết quả sẽ hết sức tồi tệ.

Hầu hết các nhà quản lý cấp cao, giám đốc và cố vấn của ngân hàng này sẽ không bắt buộc phải có bất kỳ kinh nghiệm nào về ngân hàng, cho vay hoặc đầu tư; chứng chỉ lao động, nhiệt huyết trong hoạt động môi trường và phi lợi nhuận sẽ được đánh giá cao hơn trong hồ sơ xin việc. Nôm na là những người ra quyết định rót tiền thuế của người Mỹ sẽ là những kẻ chả có kiến thức gì về tài chính, hiệu quả dự án, hiệu quả vốn; nó không khác gì giao việc này cho những kẻ ngu dốt nhưng nhiệt tình. Kết quả sẽ là sự phá hoại khó tưởng tượng.

Và trong khi một ngân hàng xanh liên bang sẽ không được hưởng sự hậu thuẫn hoàn toàn bằng lòng tin và tín dụng của chính phủ Hoa Kỳ, thì việc Bộ Tài chính Hoa Kỳ cấp vốn cổ phần hóa và có thư ký làm chủ tịch sẽ tạo ra một rủi ro đạo đức cho cơ quan bán liên bang không có bảo đảm này — đặc biệt nếu ngân hàng phát hành nợ dưới danh nghĩa của chính mình. Trên thực tế, hầu hết “vốn tư nhân” được một ngân hàng xanh liên bang tạo chất xúc tác thực tế sẽ được gia tăng bởi công cụ đòn bẩy nợ. Ngân hàng xanh như vậy có thể cho vay dựa trên đòn bẩy gấp 7 - 8 lần vốn tự có. Có nghĩa là bảng cân đối tài sản của nó sẽ nhanh chóng đạt 1 nghìn tỷ USD trong vòng 5 đến 10 năm năm.

Sự kết hợp giữa các tiêu chuẩn tín dụng dưới chuẩn và sự đảm bảo ngầm của chính phủ Hoa Kỳ gợi nhớ đến các gói cứu trợ thế chấp của Hiệp hội Thế chấp Quốc gia Liên bang (Fannie Mae) và Công ty Thế chấp Nhà Liên bang (Freddie Mac) trong cuộc khủng hoảng tài chính 2008-2009.

Bên nợ của ngân hàng xanh tiềm ẩn cũng sẽ trở thành một vấn đề ngày càng tăng đối với các chính quyền tiểu bang và địa phương do đảng Dân chủ muốn phát triển hệ thống ngân hàng xanh như vậy trên toàn nước Mỹ, khoảng 21 ngân hàng như vậy đã hoạt động ở 15 tiểu bang và đặc khu Columbia.

Phong trào đầu tư bền vững hoặc ESG (môi trường-xã hội-quản trị) đang quét qua Phố Wall — được thúc đẩy bởi các cơ quan quản lý tài chính toàn cầu — đã thúc đẩy một lượng vốn đáng kể vào các dự án xanh và tái tạo ở mọi quy mô và mức độ phát triển thương mại và công nghệ.

Tài chính và các công cụ nợ của nó luôn là con dao hai lưỡi. Các chuẩn mực an toàn của tài chính chỉ đủ để giảm thiểu tính sát thương. Nhưng với tài chính xanh, vì có chữ xanh hợp thời, các chuẩn mực an toàn tài chính thông thường đều bị gạt bỏ đi, điều này sẽ khiến mũi dao tài chính sắc ngọt hơn bao giờ hết. Sẽ rất sớm 'mũi dao' tài chính xanh đang hướng vào bong bóng tài sản tài chính toàn cầu sẽ sát thương hệ thống có vẻ bề ngoài hào nhoáng nhưng đã hết sức ốm yếu này.

Tạo khủng hoảng - bình cũ rượu mới: chứng khoán hóa các khoản vay xanh dưới chuẩn

Quy trình cơ bản của chứng khoán hóa các khoản vay xanh có thể được minh họa như sau:

Đầu tiên, các khoản cho vay và cho thuê tài chính hiện có được phát hành và các dự án mới được dán nhãn xanh được cấp vốn. Các dự án này để sản xuất các tài sản được gắn nhãn xanh ví dụ, các tòa nhà được chứng nhận, ô tô điện hoặc ô tô lai điện, tấm pin mặt trời và tuabin gió. Đây chính xác là những dự án mà siêu ngân hàng toàn cầu JPMorgan đã mua lại trong gần một thập kỷ qua (xem Kỳ 1).

Các khoản cho vay và cho thuê tài chính này được đóng gói cùng nhau thành các loại chứng khoán bảo đảm bằng tài sản xanh (ABS) khác nhau, chẳng hạn như ABS tự động xanh, chứng khoán được bảo đảm bằng thế chấp xanh (MBS) và nghĩa vụ cho vay thế chấp xanh (CLO). Các chứng khoán này cũng có thể được hỗ trợ bởi các tài sản không phải xanh.

Chứng khoán này sau đó được bán cho các nhà đầu tư, những người hiện đang thể hiện nhu cầu cao đối với các sản phẩm được dán nhãn xanh, họ nhanh chóng mua các dịch vụ chứng khoán xanh mới. Các nhà đầu tư có thể giao dịch chứng khoán trên thị trường thứ cấp nếu họ muốn, nhưng hiện tại, họ có xu hướng nắm giữ bất kỳ sản phẩm xanh nào mà họ có thể mua được.

Số tiền thu được và/hoặc vốn được giải phóng (tùy thuộc vào loại thương vụ) sẽ được sử dụng để tài trợ cho các dự án và tài sản khác. Nếu ABS được hỗ trợ bởi các tài sản được gắn nhãn xanh, thì số tiền thu được/số vốn được giải phóng có thể được sử dụng để tài trợ cho các khoản cho vay không phải xanh. Nếu ABS được hỗ trợ bởi các tài sản không có nhãn xanh, thì số tiền thu được / vốn được giải phóng phải được dành cho các tài sản và dự án được gắn nhãn xanh.

Một ví dụ điển hình về các dự án / tài sản carbon cao đang được sử dụng để chứng khoán hóa xanh là các ABS tổng hợp xanh trị giá 3 tỷ USD của Crédit Agricole. Danh mục các khoản vay hỗ trợ cho việc chứng khoán hóa này bao gồm dầu / khí đốt và hàng không. Do đó, trong khi nguồn vốn được giải phóng từ hợp đồng được dành cho các khoản vay xanh, dự án này được kích hoạt bởi việc tiếp tục (chứ không phải tạm dừng) tài trợ cho các tài sản và dự án màu xám/ nâu.

Tương tự, Toyota Finance đã phát hành ba ABS tự động xanh trị giá 4,6 tỷ USD được hỗ trợ bởi các hợp đồng cho thuê xe ô tô có khí thải cao hiện có, số tiền thu được dành để tài trợ cho các khoản vay mới và cho thuê xe "phát thải thấp".

Điều đó có nghĩa là một số khoản đầu tư có khả năng “xanh” hơn những khoản đầu tư khác. Không có định nghĩa thống nhất nào được coi là tài chính xanh hoặc bền vững. Có lo ngại rằng các định nghĩa rộng về tính bền vững như vậy có khả năng cho phép một số quỹ tự bán cái được coi là xanh hoặc thậm chí là có đạo đức ngay cả khi chúng không tốt cho môi trường.

Như vậy, kể cả các khoản vay dưới chuẩn cũng được chứng khoán hóa để buôn bán trên toàn thế giới. Thị trường tín dụng nợ dưới chuẩn "màu xanh" sẽ phình to lên.

Hơn nữa, Cục Dự trữ Liên bang đã tích cực khuyến khích cho vay dưới chuẩn bằng cách trực tiếp thông qua chính sách tiền tệ lãi suất thấp và thông qua cơ quan quản lý của họ. Điều này tương tự thời kỳ suy thoái năm 2008, bong bóng chứng khoán vỡ đã gây ra tổn thất tín dụng hàng nghìn tỷ đô-la, Cục dự trữ liên bang đã cứu trợ các ngân hàng bằng cách tái thổi phồng bong bóng nhà đất và trợ cấp cho các ngân hàng khoảng 50 tỷ đô-la hàng năm bằng thuế và các khoản tiết kiệm phí bảo hiểm rủi ro được tạo điều kiện bằng đòn bẩy quá mức. Thất bại trong nỗ lực đánh thuế khoản tiết kiệm hưu trí của hộ gia đình thông qua lạm phát, nó đã áp dụng chính sách lãi suất bằng không. Sự đàn áp tài chính của thế kỷ 21 ở Mỹ vượt quá bất cứ điều gì trước đây.

Khủng hoảng tài chính xanh 'được thiết kế' không còn xa

Háo hức với chương trình biến đổi khí hậu rồi net zero C02, các CEO của Phố Wall, các đại gia ngân hàng đang gấp rút áp dụng các mục tiêu khí hậu khi Tổng thống Biden thực hiện cách tiếp cận “tất cả của chính phủ” đối với sự nóng lên toàn cầu.

Mong muốn thúc đẩy các cam kết bền vững của riêng mình, các ngân hàng bán các công cụ phái sinh, khóa tỷ giá hối đoái trong tương lai, chào mời chúng như một cách để các công ty khai thác nhu cầu về tài chính ESG, một thị trường đã trở nên phổ biến nhưng mà các nhà phê bình cho rằng mánh lới quảng cáo tiếp thị thường nhiều hơn là một động lực thực sự để thay đổi.

Tài chính bền vững được định nghĩa quá lỏng lẻo, với nhiều sản phẩm không chỉ là các công cụ tiếp thị mà dễ bị gọi là rửa sạch xanh khi các tuyên bố về môi trường không trùng quan điểm.

Các công ty cũng vội vàng thúc đẩy các tuyên bố về tính bền vững của họ đã tiếp cận thị trường ngoại hối dưới dạng các sản phẩm bảo hiểm rủi ro tiền tệ, nơi chi phí được gắn với các mục tiêu về môi trường, xã hội và quản trị (ESG) của một công ty.

Cách tính rủi ro cũng sẽ thay đổi khi thực hiện hình thức cho vay, mặc dù mức độ rủi ro thực tế của các khoản vay không thay đổi. Những người đi vay sẽ cố gắng đưa mình vào nhóm 'xanh' vì điều này sẽ khiến họ có nhiều khả năng được vay hơn và với các điều khoản tốt hơn.

Không khó để thấy tất cả những điều này có thể kết thúc ở đâu, với một thị trường tràn ngập cái gọi là các khoản vay xanh, sau đó được dồn vào chứng khoán hóa và được xếp hạng AAA cho đến khi tất cả sụp đổ. Kết quả sẽ có hại cho các ngân hàng nhưng cũng có hại cho môi trường và phản ứng của các cơ quan quản lý sau đó sẽ là kìm hãm mạnh mẽ hoạt động cho vay xanh.

Khi Ủy ban Châu Âu bắt đầu thảo luận về việc nới lỏng các quy định về vốn ngân hàng cho tài chính xanh, thì những hồi chuông cảnh báo đã bắt đầu vang lên. Hãy nhớ đến sự việc tương tự - khuyến khích những người vay dưới chuẩn bước lên nấc thang nhà ở của Hoa Kỳ - dẫn đến sự sụp đổ tài chính gần đây.

(Thủy Tiên - Thanh Đoàn; ntdvn.com)

NGUỒN TIN THAM KHẢO

- https://wallstreetonparade.com/2021/07/someone-is-buying-up-power-plants-and-critical-infrastructure-in-22-countries-the-trail-leads-to-jpmorgan-a-bank-repeatedly-charged-with-rigging-markets/

- https://www.weforum.org/agenda/2020/11/what-is-green-finance/

- https://www.reuters.com/business/sustainable-business/greenium-shrinks-climate-bond-sales-swell-record-2021-06-02/

- https://www.reuters.com/article/us-global-bonds-jpmporgan-idUSKBN2BE18H

- https://www.herbertsmithfreehills.com/latest-thinking/sustainability-linked-derivatives

- https://www.whitecase.com/publications/article/esg-derivatives

- https://www.reuters.com/business/finance/sustainable-finance-scramble-reaches-currency-derivatives-market-2021-05-18/

- https://positivemoney.org/2019/09/securitisation-is-back-and-green-finance-must-stray-far-away/

- https://www.thebalance.com/how-hedge-funds-created-the-financial-crisis-3306079

- https://money.howstuffworks.com/mortgage-backed-security.htm

- https://fee.org/articles/the-dangers-of-ethical-banking/

- https://fee.org/articles/the-dangers-of-ethical-banking/

- https://fee.org/articles/green-banks-are-destined-to-drown-in-the-red/