.jpg)

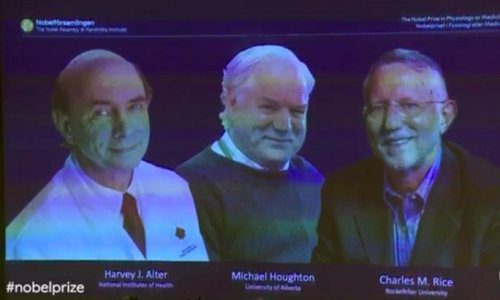

Làm thế nào để “nắm được” tài sản của toàn dân với khoản thu thuế “béo bở” hàng năm, cũng như khống chế được hệ thống tiền tệ của một quốc gia, là vấn đề rất trọng yếu đối với các nhà tài phiệt ngân hàng. (Ảnh: Needpix)

Thị trường trái phiếu xanh có thể trị giá 2,36 nghìn tỷ đô-la vào năm 2023. Các siêu ngân hàng toàn cầu vô cùng 'háo hức' và ủng hộ nhiệt thành cho tài chính xanh - công cụ tài chính của thế chế 'biến đổi khí hậu'. Các tài phiệt toàn cầu đang nhiệt thành vì tình yêu với môi trường? Vì trách nhiệm với hành tinh? Nhưng báo cáo về việc các tài phiệt thâu tóm dự án xanh yếu kém, thua lỗ, ủng hộ chính trị gia 'biến đổi khí hậu' và chủ nghĩa toàn cầu trong gần một thập kỷ vừa qua dường như đang kể cho chúng ta một câu chuyện khác...

Tài chính xanh là bất kỳ hoạt động tài chính có cấu trúc nào - một sản phẩm hoặc dịch vụ - được tạo ra để đảm bảo một kết quả tốt hơn về môi trường. Nó bao gồm một loạt các khoản vay, cơ chế nợ và đầu tư được sử dụng để khuyến khích phát triển các dự án xanh hoặc giảm thiểu tác động đến khí hậu của các dự án thường xuyên hơn. Hoặc là cả hai.

Thị trường tài chính xanh mở rộng chóng mặt, béo bở trong thời đại 'biến đổi khí hậu' là con ngáo ộp lớn nhất của mọi chương trình nghị sự trên khắp toàn cầu và nhanh chóng được thể chế hóa vào chính sách kinh tế - tài chính của mọi chính phủ.

Bất kỳ nghiên cứu khoa học nào có kết quả chống lại các luận thuyết của biến đổi khí hậu có thể trở thành tội đồ của truyền thông và giới nghiên cứu, bất chấp sự vững chắc của số liệu hay phương pháp tiếp cận. Bất kỳ chính trị gia nào quay lưng lại với chính sách 'biến đổi khí hậu', nơi chỉ có thể được giải quyết bởi 'chính phủ toàn cầu' thì đó chính là tội đồ của nhân loại chứ không phải là quốc gia.

Với tinh thần như vậy, tài chính xanh, không chỉ được ủng hộ bởi hệ thống chính sách nhất quán của các chính phủ mà nó còn nhận được sự hậu thuẫn mạnh mẽ của các tài phiệt Phố Wall, các tỷ phú thành danh từ công nghệ, dược phẩm và các thế lực của chủ nghĩa toàn cầu. Thời đại của tài chính xanh đã đến, không còn nghi ngờ gì nữa, thế giới không còn bất cứ rào cản nào với thị trường tài chính được ưu ái vào bậc nhất này.

Thị trường béo bở

Một công cụ tài chính xanh phổ biến là trái phiếu xanh. Mỹ, Trung Quốc và Pháp là ba nhà phát hành trái phiếu xanh lớn nhất. Hiện tại, Ngân hàng Trung ương Châu Âu nắm giữ khoảng 20% tổng số nợ xanh bằng đồng euro, mặc dù họ chỉ mới bắt đầu mua trái phiếu doanh nghiệp vào năm 2016, điều này cho thấy ngân hàng coi đây là một cách để tiếp tục chương trình nghị sự xanh của chính mình.

Phát hành trái phiếu xanh toàn cầu có thể đạt 400 - 450 tỷ USD trong năm nay so với gần 270 tỷ USD của năm ngoái, Climate Bonds Initiative ước tính.

Marilyn Ceci, người đứng đầu toàn cầu về thị trường vốn phát triển Tiêu chuẩn môi trường, Xã hội và Quản trị - ESG (DCM) tại JP Morgan kỳ vọng thị trường tổng thể cho trái phiếu xanh, trái phiếu xã hội và trái phiếu bền vững sẽ tăng 49% trong năm nay lên khoảng 690 tỷ USD.

Enel của Ý đã phát hành trái phiếu liên kết bền vững đầu tiên vào năm 2019 trị giá 1,5 tỷ USD. Tháng 9, nhà sản xuất giấy và bột giấy của Brazil Suzano’s đã bán trái phiếu liên quan đến lượng khí thải carbon trị giá 750 triệu USD.

Drugmaker Novartis, thương hiệu cao cấp Chanel, nhà điều hành siêu thị Tesco và nhà bán lẻ H&M cũng đã phát hành trái phiếu liên kết bền vững (SLB) gần đây.

Ở cấp độ quốc gia, các ngân hàng trung ương đang gây chú ý về việc ưu tiên đầu tư xanh hơn. Ngân hàng Riksbank của Thụy Điển đã bắt đầu thoái vốn cổ phần hóa thạch, bán trái phiếu từ một số tỉnh của Úc và Canada.

Còn theo một giám đốc ngân hàng cấp cao của JP Morgan cho biết, thị trường trái phiếu liên kết với các công ty đáp ứng các mục tiêu môi trường nhất định có thể tăng gấp 20 lần trong năm nay lên từ 120 tỷ đến 150 tỷ USD, do đó các doanh nghiệp đang tìm cách khai thác nhu cầu đang bùng nổ này.

Một kế hoạch đầu cơ hoàn hảo?

Tại sao JP Morgan lại tin vào sự phát triển vượt bậc của tài chính xanh? Bởi vì hơn ai hết, họ chính là người đã lặng lẽ mua lại các dự án xanh khắp toàn cầu trong gần một thập kỷ để chuẩn bị cho sự bùng nổ của 'tài chính xanh'. Nên nhớ rằng, nếu JP Morgan đã thực thi một kế hoạch dày công như vậy, không có lý gì các siêu ngân hàng thương mại toàn cầu khác không có một chiến lược tương tự.

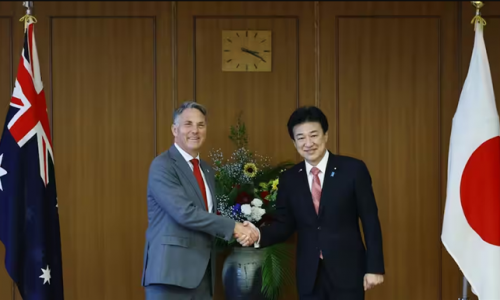

Trụ sở của một Ngân hàng JPMorgan Chase Bank được thành lập tại Bắc Kinh ngày 11/10/2007. (STR / AFP qua Getty Images)

Theo cơ sở dữ liệu Sáp nhập và Mua lại trong Bản ghi nhớ thông tin bí mật của ngân hàng (PitchBook), các thực thể liên quan đến JPMorgan Asset Management đã và đang mua các tài sản năng lượng và cơ sở hạ tầng trên khắp thế giới bao gồm các nhà máy điện mặt trời, trang trại gió, sân bay, công ty nước và El Paso Electric 120 tuổi cung cấp cung cấp điện cho khoảng 437.000 khách hàng bán lẻ và bán buôn ở tây Texas và nam New Mexico.

Quỹ Đầu tư Cơ sở hạ tầng (IIF) đã thực hiện các việc mua lại này. Trong khi IIF đang tìm cách để các điều khoản được chấp thuận, như trong trường hợp mua El Paso Electric, quỹ này cho rằng họ không bị JPMorgan kiểm soát. Nhưng khi JPMorgan giới thiệu quỹ này cho các nhà đầu tư tổ chức trên toàn cầu, ngân hàng này chỉ ra rằng 50 nhân viên của ngân hàng đang tích cực tham gia vào quỹ này - cùng với “70 giám đốc công ty danh mục đầu tư độc lập”.

Các tài liệu quảng cáo về IIF được gắn nhãn là “Bí mật” nhưng giới thiệu về IIF năm 2019 nói rằng IIF được thành lập vào năm 2006 và “phát triển từ Tập đoàn Bất động sản JPMorgan”. Vào thời điểm đó, theo giới thiệu, IIF có 6,1 tỷ USD trong 15 công ty danh mục đầu tư ở 15 quốc gia. Tài liệu này năm 2020 cho biết IIF có 17 công ty đầu tư tại 22 quốc gia với giá trị tài sản ròng là 12,4 tỷ USD.

Theo giới thiệu quảng bá IIF, các công ty mà IIF nắm 100% quyền kiểm soát bao gồm Värmevärden, một công ty sưởi ấm có trụ sở tại miền Trung Thụy Điển; Summit Utilities , công ty sở hữu các công ty con phân phối và truyền tải khí tự nhiên hoạt động tại Arkansas, Colorado, Maine, Missouri và Oklahoma; Công ty SouthWest Water sở hữu và vận hành các hệ thống nước và nước thải theo quy định phục vụ hơn nửa triệu khách hàng dân cư và doanh nghiệp ở Alabama, California, Florida, Oregon, South Carolina và Texas. Theo Bản ghi nhớ thông tin bí mật của ngân hàng, một công ty con của Công ty SouthWest Water, thông qua JPMorgan Asset Management, năm ngoái đã mua lại các hoạt động cung cấp dịch vụ xử lý nước thải ở Nam Carolina của Ni Pacolet Milliken Utilities (Ni) từ công ty TNHH Pacolet Milliken. Ni sở hữu các công ty cấp nước và xử lý nước thải theo quy định phục vụ khách hàng ở Nam Carolina và Florida. Cổ phần của Ni bao gồm Palmetto Utilities, Palmetto Wastewater Reclamation và Ni Florida.

Sách giới thiệu năm 2020 của IIF nói rằng họ có quyền kiểm soát 100% điện năng được tạo ra bởi Sonnedix Power Holdings, công ty sở hữu các nhà máy năng lượng mặt trời và Ventient Energy, một danh mục đầu tư gồm các trang trại gió.

Thương vụ mua Ventient Energy của IIF đang khiến dư luận châu Âu phải chú ý. Theo trang web của Ventient Energy, công ty “hiện đang sở hữu và vận hành các trang trại gió trên bờ ở Bỉ, Pháp, Đức, Bồ Đào Nha, Tây Ban Nha và Anh, với tổng công suất lắp đặt là 2,5GW”.

Tháng Mười Một năm ngoái, tờ báo The National ở Scotland đưa tin rằng Ventient là “một công ty con của một công ty đăng ký tại Luxembourg. Công ty đó lần lượt thuộc sở hữu của một công ty ở Caymans… ”, tờ báo lưu ý thêm rằng“ Luxembourg và Caymans đều được sử dụng hợp pháp làm thiên đường thuế để giúp giảm số tiền mà các công ty phải trả cho chính phủ - và để giữ bí mật về tài chính”.

Tyson Slocum, Giám đốc Chương trình Năng lượng tại nhóm lợi ích công, Public Citizen, đã đệ đơn khiếu nại vào tháng Tám năm ngoái với FERC rằng “JP Morgan Chase & Co. đã thành lập IIF như một bộ phận cổ phần tư nhân ngoài sổ sách một năm sau khi cam kết với Cục Dự trữ Liên bang rằng họ sẽ không 'mua lại hoặc vận hành' các nhà máy điện”.

“Một năm sau khi đưa ra cam kết này với Cục Dự trữ Liên bang, JP Morgan Chase & Co. đã tạo ra một nhánh vốn cổ phần tư nhân mới được quản lý chặt chẽ của bộ phận quản lý tài sản của ngân hàng và được gọi là JP Morgan IIF một cách hợp pháp”.

Và “… JP Morgan đã thiết kế các biện pháp kiểm soát doanh nghiệp yếu kém của IIF để tối đa hóa khả năng của ngân hàng trong việc chỉ đạo và quản lý tất cả các hoạt động và đầu tư của IIF. Để đánh bật sự tò mò của cơ quan quản lý về việc kiểm soát ngược dòng của JP Morgan, ngân hàng đã thiết kế một cấu trúc 'quyền sở hữu' giả bao gồm ba cá nhân có giới hạn thời hạn, những người này lần lượt ủy thác tất cả các thẩm quyền hàng ngày cho JP Morgan Chase & Co”.

Trong Sắc lệnh hành pháp ngày 9/7/2021 của Tổng thống Biden cảnh báo các cơ quan liên bang bắt đầu thực thi luật chống lại rủi ro tập trung quá mức của thị trường, ông cũng yêu cầu các cơ quan quản lý liên bang phải “đảm bảo rằng các bên tham gia vào các hoạt động bất hợp pháp không làm sai lệch hoạt động bình thường của quá trình cạnh tranh hoặc nhận được một lợi thế hơn các đối thủ tuân theo luật”.

Nhưng với JPMorgan Chase, ngân hàng lớn nhất Hoa Kỳ, thì đó chính xác là điều mà các cơ quan liên bang đã cho phép xảy ra; ngân hàng này được phép tích lũy rủi ro tập trung. Bằng cách không thắt chặt điều lệ ngân hàng của JPMorgan Chase, bằng cách không giải tán ngân hàng, bằng cách không buộc loại bỏ đi người đứng đầu tội phạm hàng loạt, Jamie Dimon, các nhà quản lý liên bang đã cho phép gã khổng lồ này “có được lợi thế không công bằng trước các đối thủ tuân theo luật”.

Sự tăng trưởng của tài chính xanh dường như chắc chắn sẽ tiếp tục khi hầu hết các chính phủ trên toàn thế giới tập trung vào cách cắt giảm ô nhiễm và khí nhà kính và nhiều cơ quan quản lý yêu cầu các công ty tiết lộ các rủi ro liên quan đến khí hậu - dẫn đến nhiều dữ liệu cho thấy công ty nào tiếp xúc nhiều nhất và hiểu rõ hơn về cách kiếm tiền trong khi cứu hành tinh.

Bức tranh về tài chính xanh bắt đầu dần rõ nét. Có một kế hoạch thôn tính, thu gom mọi dự án gắn mác 'xanh' của tài phiệt Phố Wall trên toàn cầu. Có một kế hoạch chống biến đổi khí hậu buộc NHTW các nước dùng một khoản tài chính khổng lồ mua các trái phiếu xanh dù nó có hiệu quả hay không. Nhưng chưa hết, ở Mỹ, còn có một kế hoạch về ngân hàng xanh tạo lập bởi chính phủ Mỹ bằng tiền thuế của người Mỹ, sẵn lòng tài trợ cho bất kỳ dự án nào được gắn mác xanh theo ý chí chính trị mạnh mẽ...

(Thủy Tiên - Thanh Đoàn; ntdvn.com)

TÀI LIỆU THAM KHẢO

- https://wallstreetonparade.com/2021/07/someone-is-buying-up-power-plants-and-critical-infrastructure-in-22-countries-the-trail-leads-to-jpmorgan-a-bank-repeatedly-charged-with-rigging-markets/

- https://www.weforum.org/agenda/2020/11/what-is-green-finance/

- https://www.reuters.com/business/sustainable-business/greenium-shrinks-climate-bond-sales-swell-record-2021-06-02/

- https://www.reuters.com/article/us-global-bonds-jpmporgan-idUSKBN2BE18H

- https://www.herbertsmithfreehills.com/latest-thinking/sustainability-linked-derivatives

- https://www.whitecase.com/publications/article/esg-derivatives

- https://www.reuters.com/business/finance/sustainable-finance-scramble-reaches-currency-derivatives-market-2021-05-18/

- https://positivemoney.org/2019/09/securitisation-is-back-and-green-finance-must-stray-far-away/

- https://www.thebalance.com/how-hedge-funds-created-the-financial-crisis-3306079

- https://money.howstuffworks.com/mortgage-backed-security.htm

- https://fee.org/articles/the-dangers-of-ethical-banking/

- https://fee.org/articles/the-dangers-of-ethical-banking/

- https://fee.org/articles/green-banks-are-destined-to-drown-in-the-red/