.jpeg)

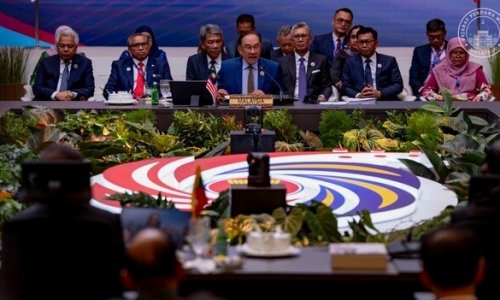

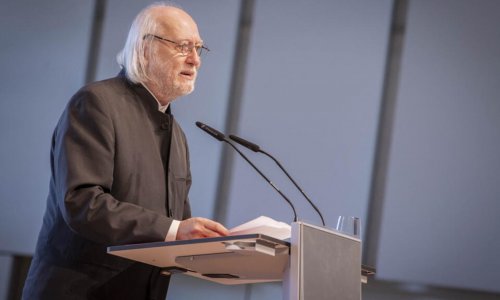

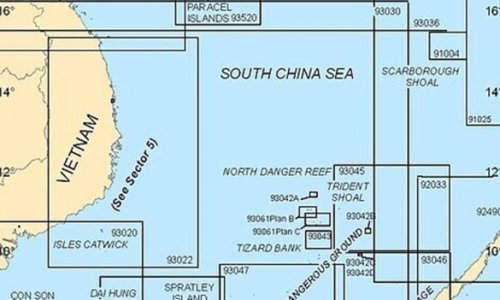

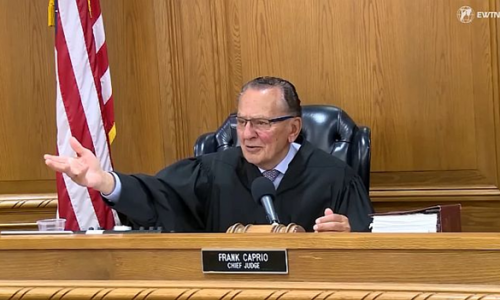

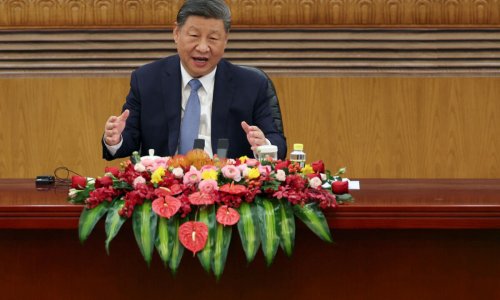

Cựu Bộ trưởng Tài chính và giáo sư Harvard Larry Summers đưa ra nhận xét trong cuộc thảo luận về các nước đang phát triển có thu nhập thấp tại Cuộc họp mùa xuân thường niên của IMF và Ngân hàng Thế giới ở Washington hôm 13/04/2016. (Ảnh: Mike Theiler / AFP qua Getty Images)

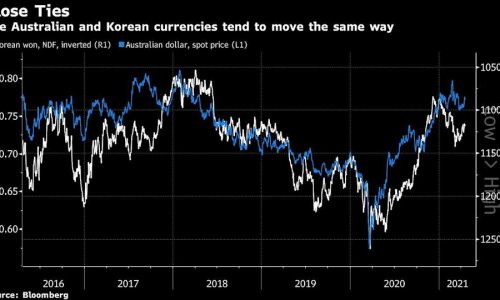

Kinh tế Mỹ đang có nguy cơ rơi vào vòng xoáy 'các thập kỷ mất mát' (tăng trưởng thấp bất chấp dòng tiền dư thừa) giống như Nhật Bản. Trong khi đó, lạm phát tăng cao khiến rủi ro thất bại của tăng trưởng gia tăng. Nhưng đáng tiếc, các ngân hàng trung ương từ Mỹ tới các nền kinh tế lớn khắp toàn cầu đều mải mê theo đuổi 'biến đổi khí hậu' đến mức quên đi trọng tâm nhiệm vụ của họ là ổn định tiền tệ. Lạm phát đang bị 'mặc kệ' bởi chính các ngân hàng trung ương trong khi tài sản của tất cả chúng ta đang bị xói mòn hàng ngày.

Cựu Bộ trưởng Tài chính Mỹ, ông Larry Summers, người đã nhiều lần chỉ trích các chính sách lỏng lẻo của ngân hàng trung ương và đã mạnh tay gióng lên hồi chuông cảnh báo về rủi ro tăng lên từ tình trạng lạm phát hiện nay, ông cảnh báo rằng thị trường tài chính toàn cầu dường như đang định giá tăng trưởng chậm và lãi suất thực thấp trong vài năm tới.

Thập kỷ mất mát đang tiến gần tới Mỹ?

Ông Summers cho biết trong một bài giảng hôm 10/11 do Trường Kinh tế London tổ chức (LSE): “Chính sách Kích thích mà chúng tôi đã ban hành là lớn hơn từ 5 đến 10 lần — tùy thuộc vào cách bạn tính toán — kích thích tài chính được ban hành sau cuộc khủng hoảng tài chính [2008]".

Ông nói thêm rằng: “Hiện tại, sự kiện ảnh hưởng chính là quy mô phi thường lớn của kích thích tài khóa, cùng với chính sách tiền tệ bất thường, đã được áp dụng. Những gì thị trường dường như đang phản ánh vào giá là sự quay trở lại tình trạng tăng trưởng trì trệ kéo dài cả thập kỷ, hoặc một cách khác để nói là nền kinh tế đang bị… Nhật Bản hóa".

Nhật Bản hoá là ám chỉ 2 thập kỷ mất mát của Nhật Bản khi không thể tăng trưởng do hậu quả vỡ nợ xấu hồi thập niên 1980.

Đình trệ là thời kỳ kinh tế ít tăng trưởng hoặc không tăng trưởng, trong khi thuật ngữ “Nhật Bản hóa” thường được các nhà kinh tế sử dụng để mô tả tình trạng kinh tế tăng trưởng trì trệ và giảm phát dài hạn, thường đi kèm với các triệu chứng như tỷ lệ thất nghiệp cao, lãi suất thực gần bằng không, hoạt động kinh tế yếu kém, và kích thích của NHTW, bao gồm cả nới lỏng định lượng đi kèm nhưng không tạo ra hiệu quả đáng kể cho nền kinh tế.

Ông Dino Lauria Ubatuba de Faria, Giám đốc điều hành của Lince Investimentos, viết trong một ghi chú: “Nhật Bản hóa đã trở thành tâm điểm chú ý kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008. Thuật ngữ Nhật Bản hóa đề cập đến các điều kiện kinh tế của Nhật Bản trong hai thập kỷ mất mát, dẫn đến cả tăng trưởng thấp và giảm phát.”

Trong một cuộc phỏng vấn riêng cho tạp chí Kinh tế Quốc tế (pdf), ông Summers đã phản đối cái mà ông gọi là “kiểu NHTW thức tỉnh”, một điều kiện mà các nhà hoạch định chính sách mở rộng các chính sách tiền tệ dễ dàng phục vụ các mục tiêu chính sách ngoại vi, trong khi không nhìn thấy yêu cầu phải kiềm chế lạm phát.

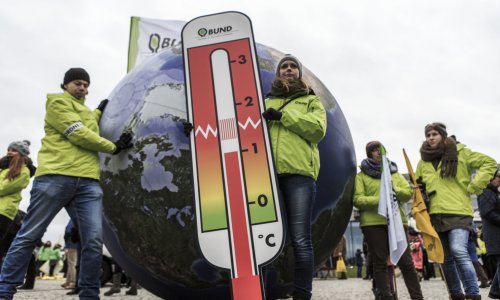

Ngân hàng trung ương ‘thức tỉnh’: Say mê với biến đổi khí hậu mà quên đi trách nhiệm với ổn định tiền tệ

Ông Summers nói, “theo đuổi mục tiêu biến đổi khí hậu ngày nay khiến NHTW trở nên 'thức tỉnh' hơn, theo đó các NHTW có những bài phát biểu về những thách thức không liên quan trực tiếp đến lạm phát hoặc thất nghiệp như biến đổi khí hậu, và bác bỏ ý tưởng ngăn chặn lạm phát mà thay vào đó ủng hộ ý tưởng chờ đợi cho đến khi lạm phát được thiết lập vững chắc".

Ông cảnh báo: “Những điều này đe dọa sự quay trở lại của loại tâm lý phổ biến trong những năm 1960 và 1970 và góp phần gây ra lạm phát quá mức".

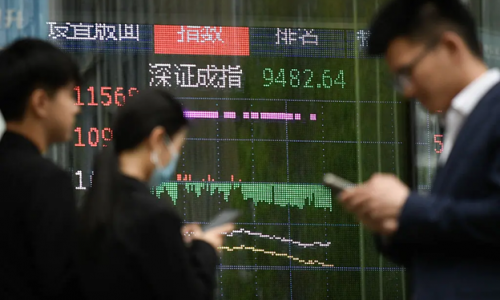

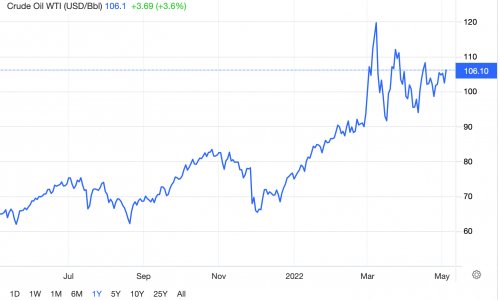

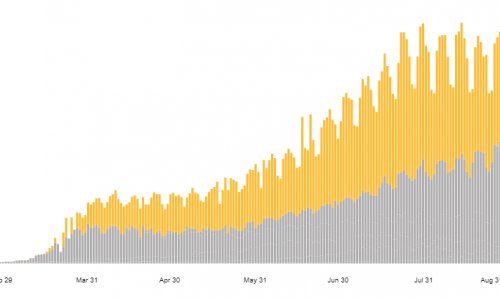

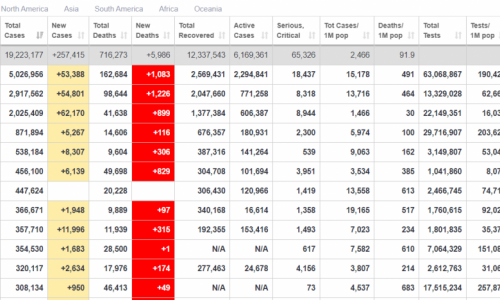

Điều đó diễn ra khi lạm phát giá tiêu dùng tăng 0,9% trong tháng và 6,2% so với cùng kỳ năm ngoái vào tháng 10/2021, với tỷ lệ lạm phát hàng năm là cao nhất trong gần 31 năm qua.

Ông Summers, người từng là nhà kinh tế trưởng tại Ngân hàng Thế giới và là giáo sư danh dự tại Harvard, nói với LSE rằng ông “đã đi đến chẩn đoán một vài năm sau cuộc khủng hoảng tài chính toàn cầu 2008 rằng nền kinh tế thế giới trong thế kỷ 21 là khó khăn hấp thụ các khoản tiết kiệm”. Nền kinh tế thực (sản xuất, dịch vụ) không thể hấp thụ hết dòng vốn đầu tư (tiết kiệm bằng đầu tư).

Ông giải thích rằng hiện tượng này kéo theo tiết kiệm dư thừa kết hợp với đầu tư thiếu, cùng với lãi suất thực tế rất thấp, nền kinh tế trì trệ, đòn bẩy tài chính cao (nợ tăng mạnh so với vốn chủ sở hữu) và giá tài sản tăng cao, và “nguy cơ khủng hoảng tài chính tăng cao".

Ông nói rằng những năm sau năm 2013 đã khẳng định giả thuyết của mình, với thâm hụt ngân sách cao hơn đáng kể, lãi suất thấp hơn đáng kể và giá tài sản cao hơn đáng kể so với dự kiến, nhưng tăng trưởng chậm hơn nhiều so với dự đoán.

Ông Summers nói: “Đó chính xác là những gì chúng tôi dự báo; nền kinh tế không hấp thụ được dòng tiền đầu tư”.

Ông nói: "Nhận định của các thị trường là lãi suất thực, đối với thế hệ tiếp theo, sẽ âm, thậm chí cả khi có tỷ lệ nợ trên GDP cao bất thường, theo tiêu chuẩn lịch sử, và sẽ kéo dài trong một số năm đáng kể tình trạng thâm hụt tài khóa cao". Ông cũng nói thêm điều này cho thấy vấn đề hấp thụ tiền tiết kiệm (dòng vốn đầu tư) sẽ còn tồn tại trong "một thời gian khá dài".

Ông Summers cũng cho biết các chính sách tiền tệ dễ dàng làm tăng nguy cơ bong bóng tài sản (chủ yếu là đầu cơ) và phân bổ vốn sai.

Ông Summers nói: “Lãi suất cực thấp tạo tiền đề cho đòn bẩy (tăng bong bóng nợ) và sự tồn tại của các doanh nghiệp xác sống và sự tồn tại của bong bóng tài chính. Chúng ta đang thấy rất nhiều bằng chứng về rủi ro đầu cơ. Lãi suất thực cực thấp và âm là một vấn đề nan giải".

(ntdvn.com - Theo The Epoch Times)