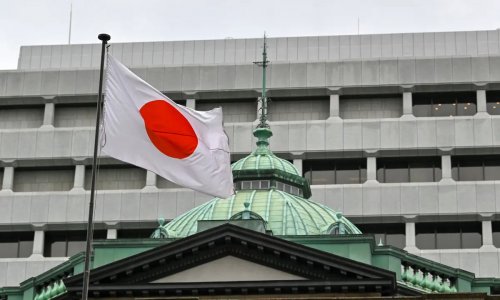

Biểu tượng đồng Euro trước Ngân hàng Trung ương Âu Châu (ECB) tại Frankfurt am Main, Đức, chụp ngày 10/01/2013. (Daniel Roland / AFP via Getty Images)

Sau 23 năm, nền kinh tế của khu vực đồng tiên chung Âu Châu đã không mạnh lên như kỳ vọng ban đầu, thể chế kinh tế của khu vực dường như được thiết kể để tăng nợ chính phủ các nền kinh tế thành viên cũng như che giấu đi các thất bại của nợ nần. Phải chăng, khối kinh tế này đến lúc tan rã, quay về nguyên trạng ban đầu của nó?

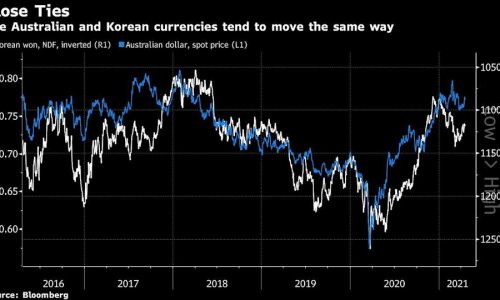

Tháng 1/1999, Liên minh Tiền tệ Âu Châu được thành lập và đồng Euro chính thức ra đời, kể từ đó đến nay, đồng Euro đã trải qua 23 năm. Trong năm thứ hai khi đồng Euro ra mắt, đồng tiền này cũng giảm xuống dưới mức ngang giá so với USD, và duy trì dưới ngưỡng 0,9 trong khoảng thời gian từ tháng 9/2000 đến tháng 5/2002.

Trong 20 năm từ tháng 11/2002 đến nay, đồng Euro đã duy trì vị thế tương đối mạnh so với đồng USD, kể cả trong cuộc khủng hoảng tài chính toàn cầu năm 2008 và cuộc khủng hoảng nợ Âu Châu năm 2010.

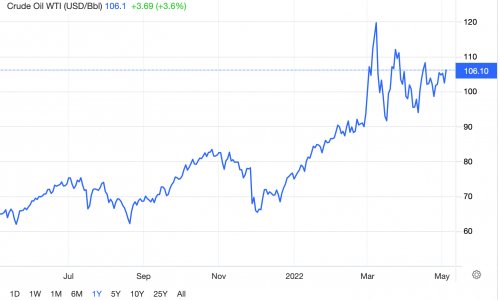

Gần đây, tỷ giá hối đoái của đồng EUR/USD đã giảm mạnh, đã rơi xuống dưới mức ngang giá kể từ cuối tháng Tám (1 EUR còn chưa bằng 1 USD). Vì vậy, một câu hỏi đặt ra là, sự sụt giảm gần đây của đồng Euro liệu có phải chỉ là một hiện tượng nhất thời?

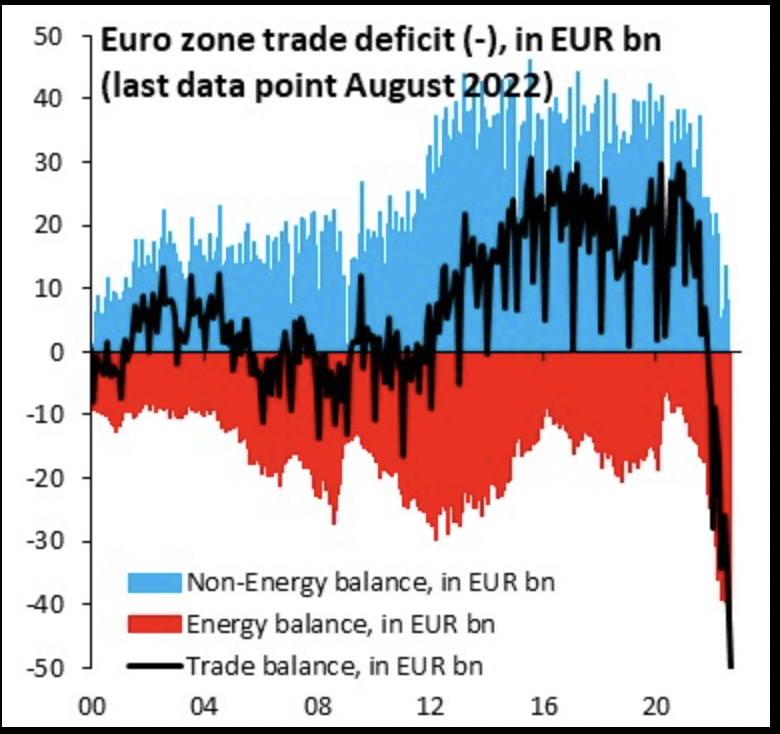

Kết luận của chúng tôi [chuyên gia kinh tế] là không. Xu hướng suy yếu gần đây của đồng Euro là sự tiếp nối của cuộc khủng hoảng nợ Âu Châu năm 2010. Với đòn bẩy liên tục tăng vọt của chính phủ và thâm hụt thương mại khổng lồ do giá năng lượng tăng, sự sụp đổ của khu vực đồng tiền chung Âu Châu chưa hẳn là không có khả năng xảy ra.

Lịch sử đồng Euro

Sau khi Thế chiến II kết thúc, thống nhất về kinh tế, quân sự và chính trị thông qua các biện pháp hòa bình đã trở thành giấc mơ của các nước ở lục địa Âu Châu, đặc biệt là Pháp và Đức.

Về kinh tế, Hiệp ước Paris năm 1951 đã lập ra Cộng đồng Than Thép Âu Châu (ECSC) gồm sáu nước là Pháp, Đức, Ý... Hiệp ước Rome năm 1957 đã thành lập Cộng đồng Kinh tế Âu Châu (EEC). Năm 1972, các nước trong EEC bắt đầu thực hiện cơ chế thả nổi chung tiền tệ đối với đồng USD.

Năm 1978, cơ chế tỷ giá hối đoái thả nổi chung được tiếp tục phát triển thành Hệ thống Tiền tệ Âu Châu (EMS), bao gồm việc thành lập Đơn vị tiền tệ Âu Châu và Quỹ tiền tệ Âu Châu . Hiệp ước Liên minh Âu Châu (Hiệp ước Maastricht) được ký kết vào năm 1992 đã quyết định thành lập Liên minh Tiền tệ Âu Châu (EMU) kể từ ngày 1/1/1999, và dùng một đồng tiền duy nhất là đồng Euro. Từ đây, nền kinh tế Âu Châu và quá trình gộp chung tiền tệ đã bước sang một cao trào hoàn toàn mới.

Sở dĩ đồng Euro có thể phá vỡ lịch sử ba nghìn năm của đồng tiền chủ quyền và trở thành đồng tiền siêu chủ quyền đầu tiên, một mặt là vì các quốc gia Âu Châu đều hướng về "thống nhất hòa bình", mặt khác là do căn cứ vào “Lý thuyết về các Khu vực Tiền tệ Tối ưu" (A Theory of Optimum Currency Areas).

Lý thuyết này bắt nguồn từ một bài luận năm 1961 của nhà kinh tế học Robert Mundell. Logic cơ bản của ông Mundell là, giữa hai quốc gia, nếu các yếu tố sản xuất, đặc biệt là lực lượng lao động, có thể di chuyển tự do thì khi quốc gia này suy thoái và quốc gia kia phát triển mạnh, các lao động có thể di chuyển từ quốc gia này sang quốc gia kia, từ đó đảm bảo công ăn việc làm cho người lao động. Do sự lưu chuyển lao động xuyên biên giới đã thay thế biến động tỷ giá hối đoái, trở thành cơ chế điều tiết nền kinh tế của hai quốc gia, nên đồng tiền của hai quốc gia này có thể thực thi một tỷ giá hối đoái cố định, và đỉnh điểm của tỷ giá hối đoái cố định là một đồng tiền chung.

Tuy nhiên, lý thuyết khu vực tiền tệ tối ưu này đã bỏ qua vai trò của chủ quyền quốc gia và hệ thống tài chính đằng sau nó. Trên thực tế, ngay cả việc lao động di chuyển tự do cũng phụ thuộc vào một hệ thống tài chính thống nhất, bởi vì chỉ có nền tài chính thống nhất mới có thể có một cơ chế phúc lợi an sinh xã hội thống nhất và một thị trường lao động thống nhất thực sự (ví dụ điển hình là những người lao động nhập cư Trung Quốc, họ không thể hưởng phúc lợi và bảo hiểm xã hội ở thành thị nên rất khó sinh sống tại các thành phố).

Hơn nữa, trong bối cảnh phân tán tài chính, các nước yếu kém về kinh tế có đầy đủ động lực để chiếm lợi ích từ khu vực tiền tệ chung. Tóm lại, lỗ hổng cơ bản của khu vực đồng Euro là các chính sách tài chính của mỗi quốc gia thành viên là độc lập. Tiền tệ thống nhất nhưng hệ thống tài chính phi tập trung đã đặt nền móng cho cuộc khủng hoảng của đồng Euro.

Khủng hoảng Nợ Âu Châu 2010

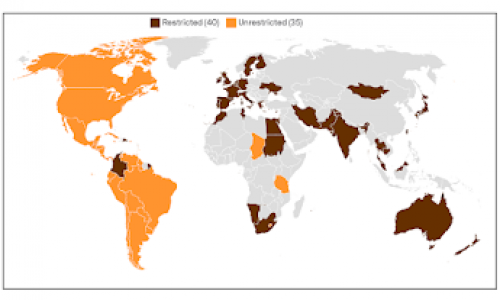

Trong số 19 quốc gia thành viên của khu vực đồng Euro, mức độ phát triển kinh tế luôn có sự khác biệt khá lớn. Trong đó, Đức, Pháp, Ý và Tây Ban Nha là bốn nền kinh tế hàng đầu, chiếm 75% GDP của khu vực đồng tiền chung Âu Châu .

Theo truyền thống, hai quốc gia dẫn đầu là Đức và Pháp, cũng như Hà Lan và Bỉ, được phân loại là "các quốc gia phía Bắc" phát triển về kinh tế, trong khi đó Ý, Tây Ban Nha, Ireland và Hy Lạp được xếp vào "các quốc gia phía Nam" lạc hậu về kinh tế (sau cuộc khủng hoảng nợ Âu Châu năm 2010, kinh tế Pháp bị ảnh hưởng nặng nề và đã rơi vào hàng ngũ các nước phía Nam).

.jpeg)

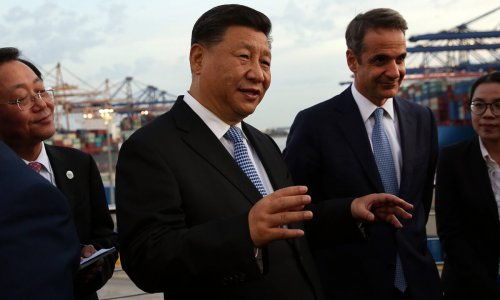

Khung cảnh các nhà kho cũ ở cảng Piraeus đã được chuyển thành khách sạn 5 sao vào ngày 18/10/2018. Hãng vận tải khổng lồ Cosco của Trung Quốc đã biến cảng Piraeus của Hy Lạp thành một trung tâm giao thông nhộn nhịp. (Ảnh: Louisa Gouliamaki/AFP/Getty Images)

Từ trước cho đến sau khi khu vực đồng Euro được thành lập, các quốc gia phía Bắc và phía Nam vốn luôn tồn tại các khúc mắc. Các nước phía Bắc lo ngại các nước phía Nam sẽ lợi dụng khu vực đồng tiền chung để “cắt xén cướp công”, còn các nước phía Nam e dè sự bá quyền của các nước phía Bắc.

Cuộc khủng hoảng nợ Âu Châu năm 2010 bắt nguồn từ việc chính phủ Hy Lạp vỡ nợ, sau đó lan sang Ý và Tây Ban Nha. Trái phiếu chính phủ của các quốc gia phía Nam này hoàn toàn mất khả năng thanh khoản trên thị trường. Để giải cứu các nước phía Nam, Ngân hàng Trung ương Âu Châu (ECB) đã đưa ra không ít biện pháp, tuy nhiều chủng loại nhưng về bản chất chúng đều là tiền tệ hóa khoản nợ. Đây là quá trình mà Ngân hàng Trung ương Âu Châu (ECB) đã để ngân hàng trung ương của các nước thành viên (NCB) mua trái phiếu chính phủ của chính nước mình.

Nhưng các ngân hàng trung ương lấy đâu ra tiền để tài trợ cho các khoản nợ của chính phủ? Ngân hàng trung ương có thể in tiền (nếu đồng nội tệ độc lập, trong trường hợp khu vực đồng tiền chung Âu Châu thì đó là ECB cho phép, ECB sẽ in tiền) hoặc vay nợ từ các định chế tài chính tư nhân và quốc tế khắp toàn cầu. Nợ của cả nền kinh tế nói riêng, khu vực đồng tiền chung Âu Châu nói chung không giảm đi, nó chỉ chuyển từ chỗ này sang chỗ khác, kéo dài tác hại của nợ bởi các thủ thuật hạch toán mà thôi.

Việc tiền tệ hóa khoản nợ cũng đã làm thay đổi cơ chế phát hành đồng Euro, và làm sai lệch việc phân bổ nguồn lực trong khu vực đồng Euro. Trước cuộc khủng hoảng nợ Châu Âu, ECB phân phối và phát hành lượng Euro tương ứng với quy mô kinh tế của từng quốc gia thành viên. Sau khi tiền tệ hóa khoản nợ, NCB của các quốc gia phía Nam – vốn có thâm hụt lớn và gánh nặng nợ nần chồng chất – có thể tự phát hành thêm Euro.

Số Euro này được trả cho các nước phía Bắc có thâm hụt nhỏ và gánh nặng nợ thấp (chủ yếu là Đức) thông qua hệ thống Target (hệ thống lệnh thanh toán xuyên Âu Châu của ECB), để trả các khoản nợ trước đó và tiếp tục mua hàng hóa dịch vụ. Như vậy, trong hệ thống Target, các nước phía Bắc tiếp tục tích lũy thặng dư, trong khi các nước phía Nam tiếp tục tích lũy thâm hụt.

Lấy Đức – chủ nợ lớn nhất của khu vực đồng Euro – và hai con nợ lớn nhất là Ý và Tây Ban Nha làm ví dụ. Sau cuộc khủng hoảng tài chính toàn cầu năm 2008, Ngân hàng trung ương Đức (Bundesbank) không ngừng tích lũy trái quyền ròng trong hệ thống Target, tương ứng với đó là khoản nợ ròng không ngừng chất đầy của các ngân hàng trung ương Ý và Tây Ban Nha.

Trái quyền hay còn được gọi là trái vụ, là quyền của một người được phép yêu cầu một người khác thực hiện một nghĩa vụ tài sản đối với mình. Đó có thể là nghĩa vụ làm hoặc không làm một việc hoặc chuyển quyền sở hữu tài sản.

Năm 2019, trái quyền ròng của Bundesbank vượt 900 tỷ EUR, trong khi nợ ròng của hai ngân hàng trung ương ở Ý và Tây Ban Nha lên tới gần 800 tỷ EUR. Hai con số tương ứng trong năm 2021 lần lượt là gần 1,3 nghìn tỷ EUR và trên 1 nghìn tỷ EUR. Vì vậy, về bản chất, các nước phía Nam đang “viết giấy vay nợ” cho các nước phía Bắc. Nếu trả bằng vàng, với giá vàng 1.800 USD một ounce, thì đó là khoảng 20.000 tấn vàng.

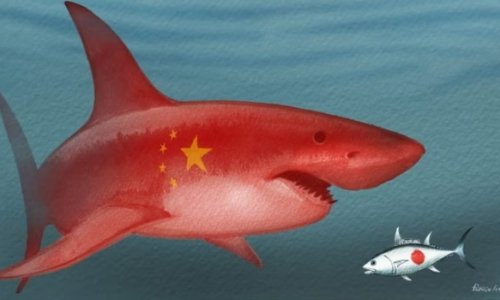

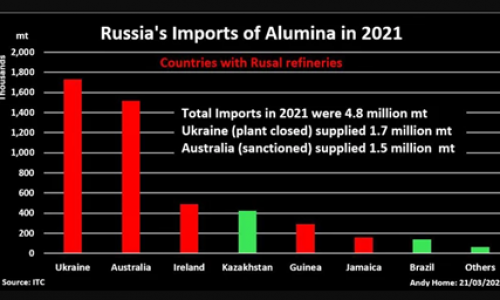

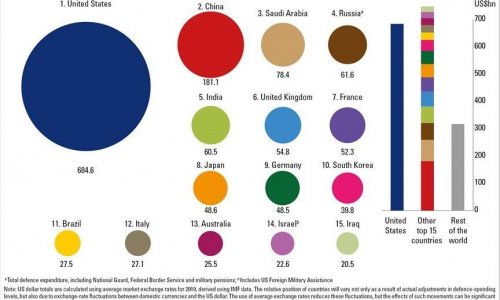

Tỷ giá EUR/USD gần đây rơi xuống dưới mức ngang là do sức mạnh tương đối của đồng USD với dầu và khí đốt chống lưng. Mô hình kinh tế cơ bản của thế giới là ba trụ cột Hoa Kỳ – Trung Quốc – Âu Châu : Trong chuỗi cung ứng sản xuất toàn cầu và mạng lưới thương mại, đã hình thành nên ba mạng lưới con chủ yếu là Bắc Mỹ với Hoa Kỳ là trung tâm, Á Châu – Thái Bình Dương với Trung Quốc là trung tâm, và Âu Châu với Đức là trung tâm. Trong ba mạng lưới con này, chỉ có Bắc Mỹ là có thể tự cân bằng năng lượng.

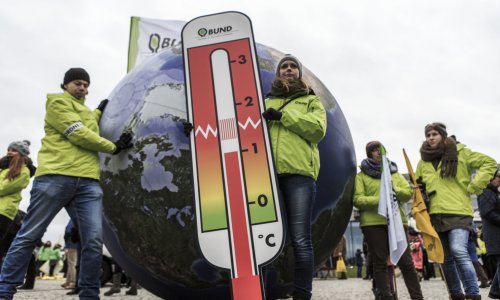

Tại Âu Châu , nơi phụ thuộc nhiều vào nhập khẩu dầu mỏ, đặc biệt là khí đốt tự nhiên, cú sốc giá năng lượng tăng cao đang gây ra siêu lạm phát và thâm hụt thương mại chưa từng có.

Khủng hoảng nợ mới của Âu Châu

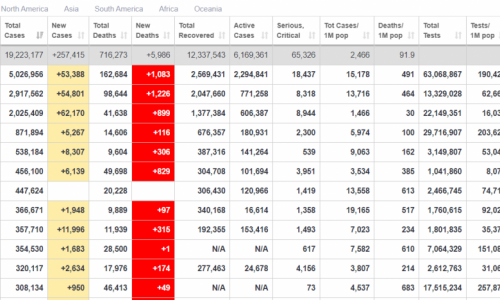

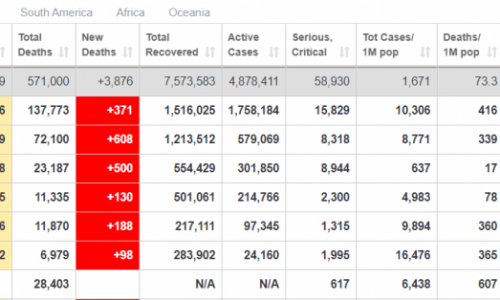

Đồng thời với thâm hụt thương mại khổng lồ, tỷ lệ đòn bẩy của chính phủ khu vực đồng Euro cũng tăng mạnh. So sánh tỷ lệ đòn bẩy của các chính phủ trong năm 2010 và cuối tháng 3/2022, ngoại trừ Đức, Ireland và Malta, các quốc gia còn lại đều tăng ở các mức độ khác nhau.

Ở Hy Lạp, nơi gây ra cuộc khủng hoảng nợ Âu Châu năm 2010, tỷ lệ đòn bẩy của chính phủ đã vượt quá 200%. Trong khi ở ba nền kinh tế lớn là Pháp, Ý và Tây Ban Nha, tỷ lệ đòn bẩy của chính phủ cũng tăng mạnh, tỷ lệ đòn bẩy của chính phủ Tây Ban Nha gần như tăng gấp đôi.

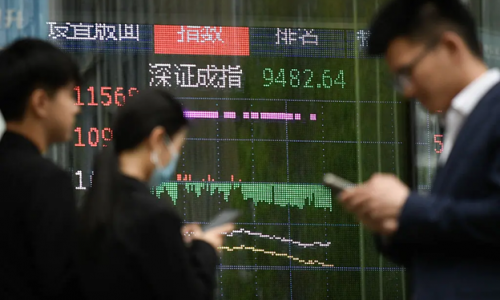

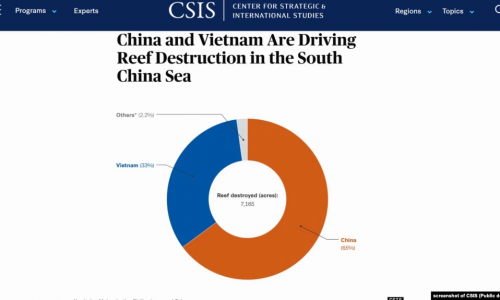

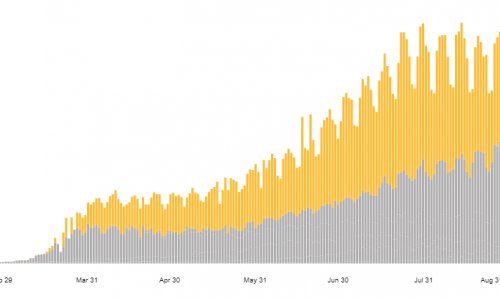

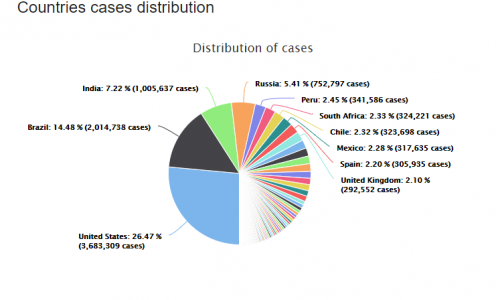

Thâm hụt thương mại của khu vực đồng tiền chung Âu Châuđang đạt mức kỷ lục nhất mọi thời đại, số liệu cập nhật tới tháng 8/2022. (Nguồn: Eurostat)

Nhìn lại cuộc khủng hoảng đồng Bảng Anh năm 1992, cuộc khủng hoảng tài chính Á Châu năm 1997, và sự sụt giá mạnh của đồng Peso Argentina so với USD trong hai năm qua, có thể thấy khu vực đồng Euro đã có sẵn ba yếu tố cơ bản để bùng phát khủng hoảng tiền tệ:

-Đầu tiên là thâm hụt thương mại;

-Thứ hai là đòn bẩy cao của chính phủ. Khoản nợ lớn của chính phủ các nước phía Nam là một vấn đề cơ cấu kinh niên (ví dụ như do dân số tăng trưởng âm và già hóa) và không có giải pháp nào khác ngoài việc in tiền. Tuy nhiên, khu vực đồng Euro thống nhất đã hạn chế khả năng in tiền của các nước phía Nam. Cuối cùng, hoặc là Đức sẽ thỏa hiệp, hoặc là các nước phía Nam sẽ phải rút khỏi khu vực đồng tiền chung;

-Cuối cùng là siêu lạm phát. Việc kiềm chế lạm phát đòi hỏi ECB phải tăng lãi suất, nhưng điều này sẽ làm suy yếu thêm nền kinh tế và tài chính của các nước phía Nam. Đây cũng là lý do chính khiến ECB rụt lại khi đối mặt với lạm phát.

Trong ít nhất mười năm nữa, thế giới sẽ bước tới thời điểm nhảy vọt về mức tiêu thụ năng lượng. Khi mức thu nhập bình quân đầu người toàn cầu tiếp tục tăng, mức tiêu thụ năng lượng bình quân đầu người cũng sẽ tăng lên đáng kể. Do đó, hiệu ứng giá tương đối của năng lượng sẽ tiếp tục tăng cường. Nếu nhận định này là đúng, thì khu vực đồng Euro – nơi phân tán tài chính và thiếu hụt năng lượng – sẽ phải đối mặt với áp lực ngày càng tăng. Sự tan rã của khu vực đồng Euro sẽ không còn là một lựa chọn chủ động.

(ntdvn.net; Đông Phương-Theo Vision Times)