(Ảnh minh họa: Getty)

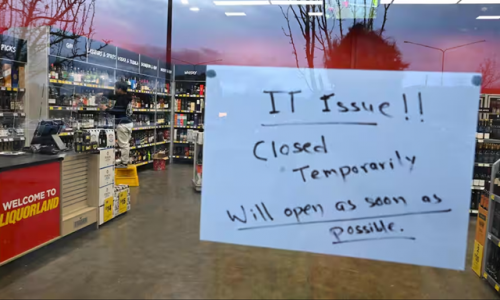

VIỆT NAM - Dư luận đang xôn xao thông tin một khách hàng ở Quảng Ninh mở thẻ tín dụng từ năm 2013 và có dư nợ phát sinh 8,5 triệu đồng nhưng "quên" thanh toán. Đến nay, sau gần 11 năm, dư nợ phát sinh đã lên tới hơn 8,8 tỷ đồng.

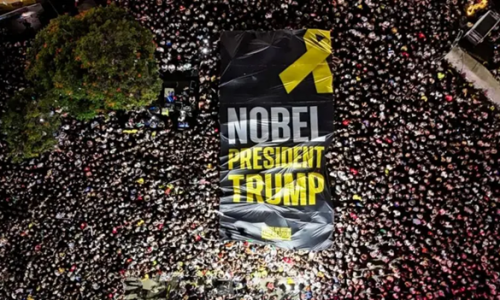

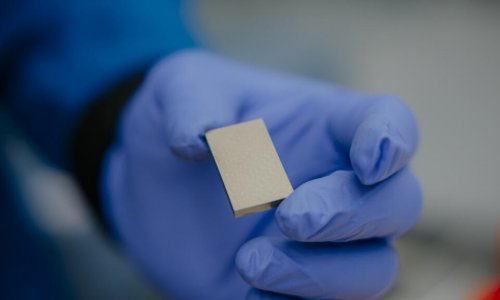

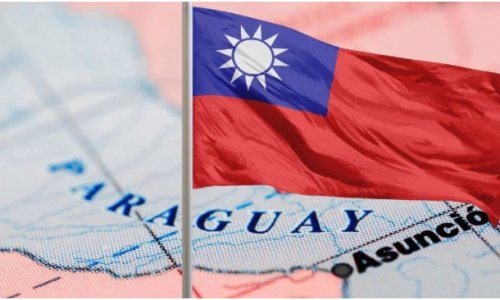

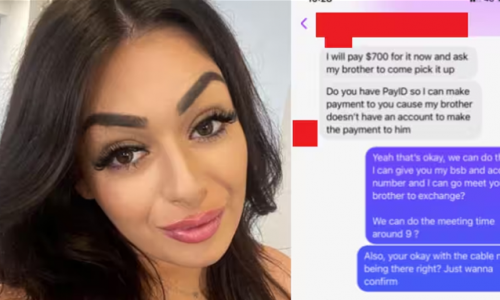

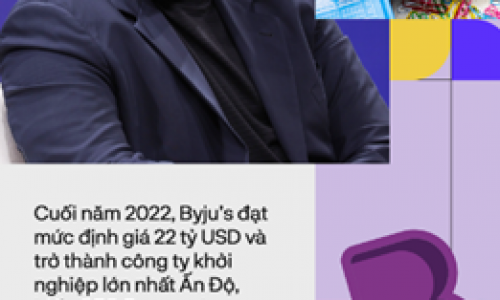

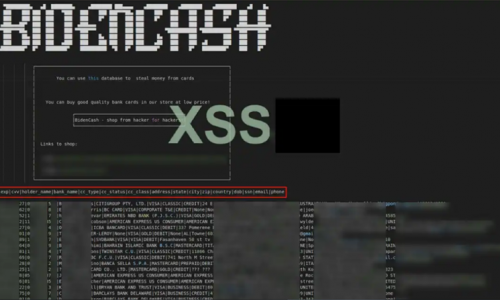

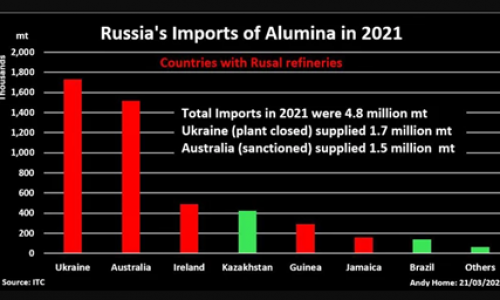

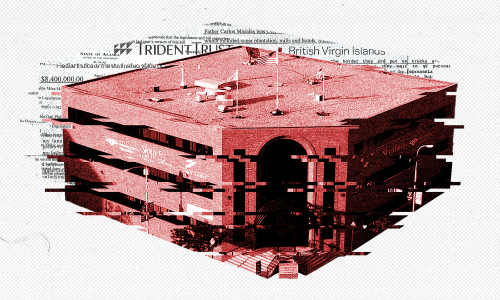

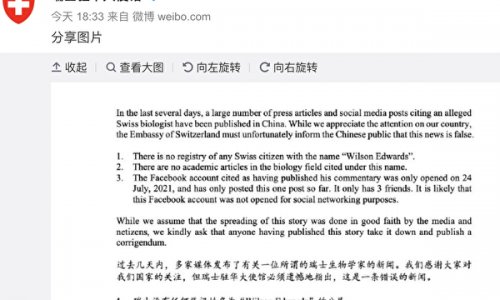

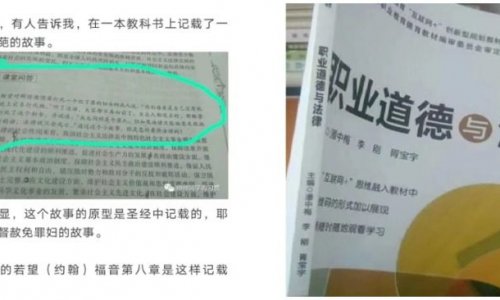

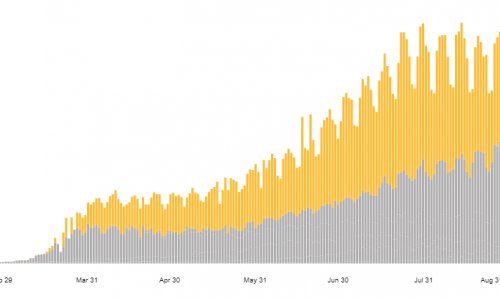

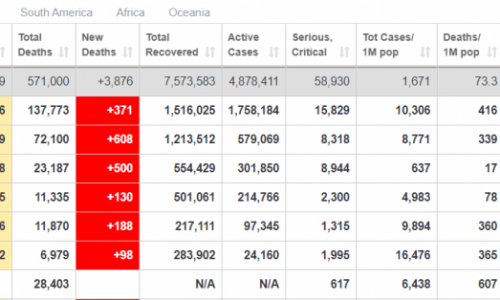

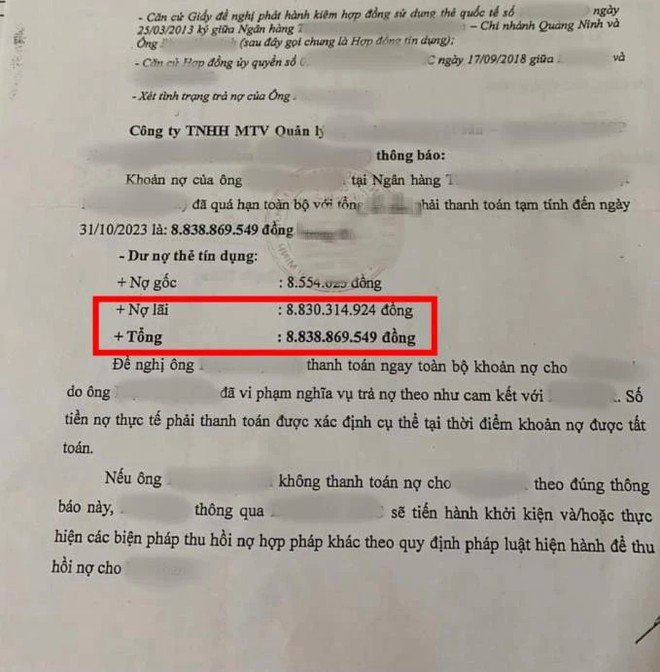

Theo hình ảnh chia sẻ, đây là "giấy nhắc nợ" do Công ty Quản lý nợ và khai thác tài sản - Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank AMC) gửi đến chủ thẻ là ông P.H.A.

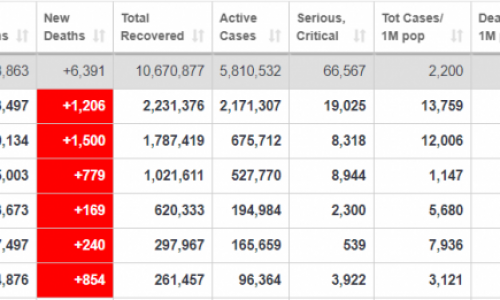

Theo thông tin từ Eximbank, khách hàng này tại Quảng Ninh đã mở thẻ tín dụng vào năm 2013 với hạn mức 10 triệu đồng. Khách hàng này đã thực hiện hai giao dịch thanh toán vào tháng 4 và tháng 7 năm 2013, sau đó nợ thẻ phát sinh 8,55 triệu đồng.

Tuy nhiên, đến tháng 9 năm 2013, khoản nợ này đã chuyển thành nợ xấu và quá hạn gần 11 năm. Ngay sau đó, Eximbank đã nhiều lần thông báo và làm việc trực tiếp với khách hàng để thu hồi nợ, nhưng khách hàng vẫn chưa có phương án xử lý.

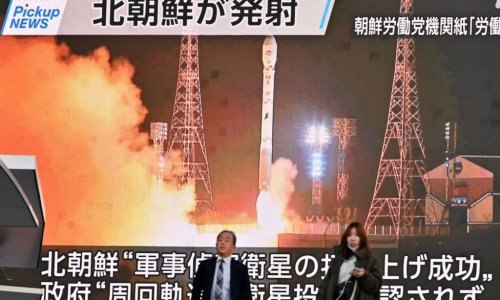

Đến ngày 30 tháng 10 năm 2023, Eximbank đã gửi giấy nhắc nợ cho khách hàng, trong đó yêu cầu thanh toán tổng dư nợ là 8,83 tỷ đồng, bao gồm 8,5 triệu đồng tiền gốc và hơn 8,8 tỷ đồng tiền lãi.

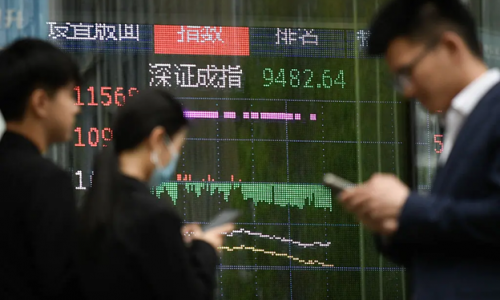

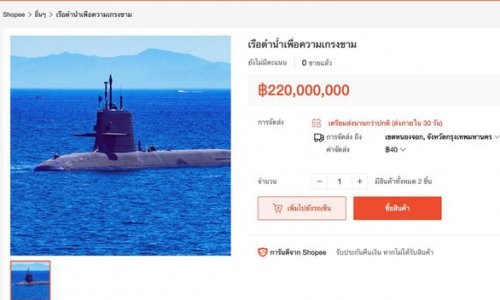

Phiếu nhắc nợ gây xôn xao mạng xã hội những ngày gần đây. (Ảnh: Facebook)

Eximbank khẳng định phương thức tính lãi, phí trong khoản nợ này hoàn toàn phù hợp với thỏa thuận giữa ngân hàng và khách hàng theo hồ sơ mở thẻ. Ngân hàng cũng cho biết đang tiếp tục làm việc với khách hàng để có phương án hỗ trợ xử lý nợ.

Khách hàng nói gì?

Nói với VnExpress, khách hàng này kể, năm 2013, trong lúc làm hồ sơ mở thẻ, một nhân viên ngân hàng yêu cầu ông ký vào đơn mở thẻ tín dụng và biên nhận thẻ trước, rồi sẽ thông báo kết quả sau. Tuy nhiên khi nhận, ông chỉ được nhân viên này bàn giao thẻ ghi nợ nội địa và thông báo "không đủ điều kiện làm thẻ tín dụng". Ông khẳng định không nhận, kích hoạt và chi tiêu thẻ tín dụng nói trên.

Đến năm 2017, đến một ngân hàng khác vay vốn, ông mới được nhân viên thông báo phát sinh hai giao dịch thẻ tín dụng năm 2013 với nợ gốc và lãi hơn 100 triệu đồng tại Eximbank. Ông khẳng định chữ ký trong biên lai hai giao dịch đều không phải của mình. Ông chưa thanh toán số tiền vì chưa thống nhất được với ngân hàng về trường hợp này.

Phía ngân hàng cho rằng trong gần 11 năm qua, đã nhiều lần thông báo và làm việc trực tiếp tuy nhiên "khách hàng vẫn chưa có phương án xử lý nợ". Tháng 9/2013, ngân hàng đã thông báo bằng văn bản đến khách hàng về việc vi phạm nghĩa vụ trả nợ. Ngày 12/12/2017, ngân hàng nhận đơn khiếu nại từ khách hàng này rằng không nhận được thông báo trên. Cuối 2017, ngân hàng cũng đã có văn bản phúc đáp khách hàng, đồng thời đề nghị thanh toán khoản tiền.

Tuy nhiên, khách hàng này thông tin rằng, trong suốt nhiều năm, không nhận được bất kỳ thông báo đòi nợ nào từ Eximbank. "Một điểm bất thường trong hợp đồng mở thẻ là số điện thoại thứ hai không phải của tôi. Còn số điện thoại đúng của tôi lại không nhận bất cứ liên lạc nào từ ngân hàng", ông nói.

Sự việc này đã gây xôn xao dư luận, nhiều người đặt câu hỏi về tính hợp lý của khoản lãi phát sinh quá lớn so với số tiền gốc nợ ban đầu.

"Không hiểu Ngân hàng tính lãi kiểu gì mà gấp 1.000 lần nợ gốc, như này có vi phạm luật không?", một người đặt câu hỏi.

Tuy nhiên, Eximbank khẳng định khoản lãi được tính theo đúng quy định và khách hàng đã vi phạm nghĩa vụ trả nợ theo cam kết.

Lãi phạt quá hạn lên đến 150%/năm

Eximbank không công bố công thức tính lãi trong trường hợp trên, tuy nhiên theo quy định tại khoản 4 Điều 13 Thông tư 39/2016/TT-NHNN, khi đến hạn thanh toán mà khách hàng không trả hoặc trả không đầy đủ nợ gốc và/hoặc lãi tiền vay theo thỏa thuận, thì cách tính lãi suất như sau:

Trường hợp khoản nợ vay bị chuyển nợ quá hạn, thì khách hàng phải trả lãi trên dư nợ gốc bị quá hạn tương ứng với thời gian chậm trả, lãi suất áp dụng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn theo công thức:

Lãi quá hạn = Số tiền còn lại x Lãi suất hợp đồng (năm) x 150% x Thời gian quá hạn

Hiện nay, khách hàng có nợ tín dụng quá hạn sẽ phải chịu phí phạt thanh toán chậm khoảng 5% và lãi suất khoảng 20-45% tùy ngân hàng.

Trong trường hợp chủ thẻ không hoàn trả bất kỳ khoản tiền nào cho ngân hàng và để khoản nợ trễ hạn hơn 60-70 ngày, toàn bộ khoản nợ sẽ bị tính lãi suất quá hạn và phí phạt trả chậm trên tổng dư nợ.

Để tránh những tình huống tương tự, các chuyên gia tài chính khuyến cáo người dân sử dụng thẻ tín dụng cần quản lý chi tiêu hợp lý, thanh toán nợ đúng hạn để tránh phát sinh lãi suất cao và ảnh hưởng đến lịch sử tín dụng của mình.

(Theo ntdvn.net)