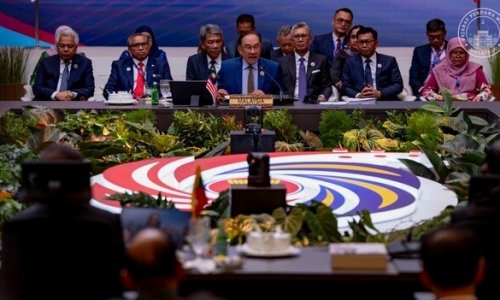

Nhà kinh tế học và người từng đoạt giải Nobel Paul Krugman nói chuyện với các nhà báo sau cuộc gặp với Thủ tướng Nhật Bản Shinzo Abe tại Tokyo, Nhật Bản, vào ngày 22 tháng 3 năm 2016. (Franck Robichon / AFP / Getty Images) Krugman participated in a meeting on international financial economy with top Japanese governmental officials. / AFP / POOL / FRANCK ROBICHON (Photo credit should read FRANCK ROBICHON/AFP/Getty Images)

HOA KỲ - Ông Paul Krugman, nhà kinh tế học đoạt giải Nobel và là nhà bình luận báo chí của New York Times, đã thừa nhận rằng việc ông dự báo ở mức vừa phải về làn sóng lạm phát hiện đang tấn công sinh kế các hộ gia đình Mỹ là sai lầm và ông “đã không nhìn thấy trước được sự gia tăng hiện tại”, mặc dù ông vẫn tiếp tục thấy áp lực giá tăng lên là “tạm thời”.

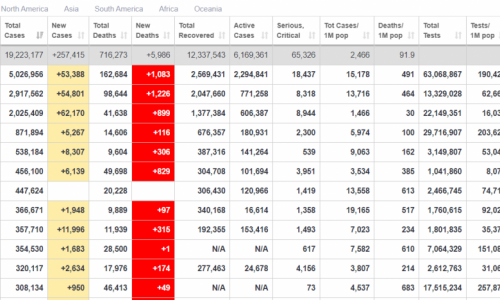

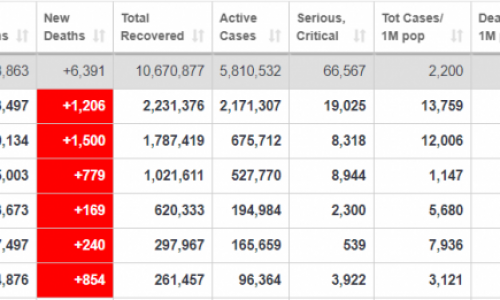

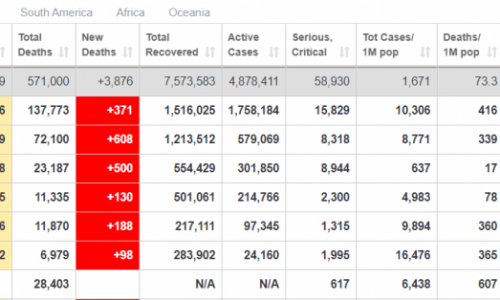

Ông Krugman đã thừa nhận trong một loạt các bài đăng trên Twitter, diễn ra vài ngày sau khi dữ liệu của Bộ Lao động cho thấy lạm phát giá tiêu dùng đã tăng lên 6.2% so với cùng kỳ vào tháng 10/2021, tốc độ cao nhất trong gần 31 năm.

Ông Krugman viết: “Tôi đã nhầm lẫn về lạm phát. Tôi đã không thấy trước được sự gia tăng hiện tại".

Đưa ra lời giải thích, ông Krugman cho biết ông "đã không nghĩ rằng gói kích thích tài chính đầu năm nay sẽ thúc đẩy nhu cầu nhiều như ông Summers và cộng sự đã dự đoán", ông nói thêm khi đề cập đến cựu Bộ trưởng Tài chính Larry Summers dưới thời cựu tổng thống Barack Obama, người đã sớm đưa ra báo động về giá cả tăng vọt và là người chỉ trích mạnh mẽ các chính sách nới lỏng tiền tệ của Cục dự trữ liên bang Mỹ Fed.

Ông Summers cho biết trong một cuộc phỏng vấn với CNN vào tuần trước rằng, trừ khi Fed thực hiện một thay đổi đáng kể đối với chính sách, hay nói cách khác là một "tai nạn" gây ra một cú sốc lớn cho nền kinh tế, thì "rất khó" để tỷ lệ lạm phát giảm trở lại mức mục tiêu 2% của ngân hàng trung ương trong tương lai gần. Nhận xét của ông đã giáng một đòn khác vào câu chuyện lạm phát "nhất thời" mà ông Krugman đã lên tiếng bảo vệ trong quá khứ.

Ông Krugman viết, “tuy nhiên, điều đã xảy ra là chúng ta đã phải đối mặt với những hạn chế về nguồn cung, cả những vấn đề của chuỗi cung ứng trong việc đáp ứng nhu cầu khổng lồ đối với hàng hóa lâu bền và sự rút lui của công nhân khỏi lực lượng lao động, hay còn gọi là Bỏ việc Vĩ đại".

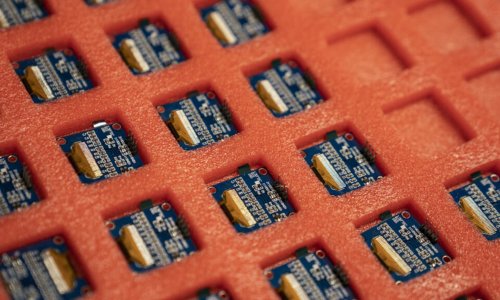

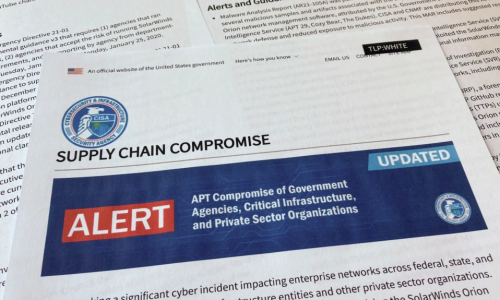

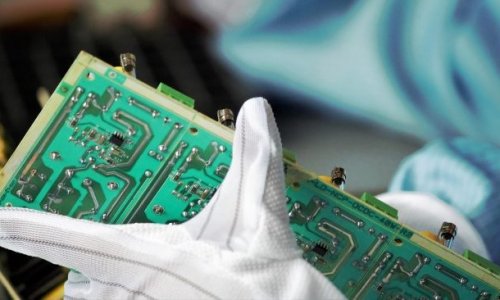

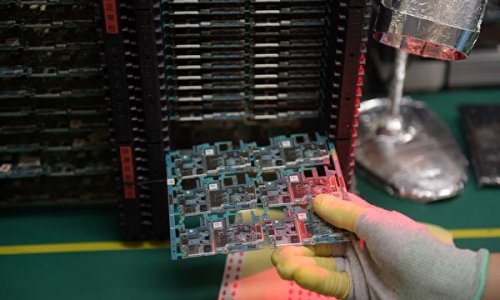

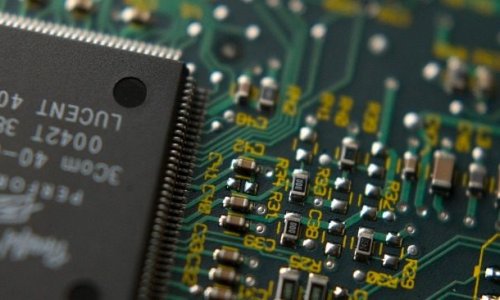

Sự thay đổi hành vi mua hàng liên quan đến đại dịch đã dẫn đến sự luân chuyển chi tiêu từ dịch vụ sang hàng hóa, với nhiều sản phẩm tăng giá mạnh. Điều này càng trở nên trầm trọng hơn bởi những hạn chế từ phía nguồn cung, chẳng hạn như thiếu chất bán dẫn, một yếu tố được cho là nguyên nhân khiến giá xe ô tô đã qua sử dụng tăng vọt chẳng hạn.

Một đại lý xe hơi đã qua sử dụng ở Annapolis, Md., hôm 27/05/2021. (Ảnh: Jim Watson / AFP qua Getty Images)

Trong khi đó, tỷ lệ tham gia lực lượng lao động có việc làm chỉ ở mức 61,6% vào tháng 10, thấp hơn nhiều so với mức trước đại dịch là 63,6% vào tháng 02/2020 và cách xa mức cao nhất lịch sử là 67,3% vào tháng 04/2000. Tình trạng thiếu hụt lao động khiến các doanh nghiệp phải tăng tiền lương để thu hút người lao động.

Ông Krugman nói, “Điều này không nói lên rằng lạm phát nhất thiết sẽ là tạm thời, mặc dù tôi nghĩ đó vẫn là cách đặt cược tốt nhất".

Trong khi chia sẻ một phân tích của nhà kinh tế học Matthew C. Klein trên blog The Overshoot của ông, có tiêu đề “Trường hợp kiên nhẫn đối với lạm phát”, ông Krugman viết: “Nhưng điều quan trọng là phải nhận ra rằng câu chuyện phức tạp hơn là kích thích quá mức".

Ông Krugman viết: “Đây là một phân tích rất tốt về tình trạng kinh tế hiện tại của chúng ta” trong đó ông Klein đưa ra nhận định rằng áp lực giá cả hiện tại vẫn “giới hạn cùng lúc tại nhiều lĩnh vực đặc trưng".

Ông Klein viết: “Hơn nữa, các thước đo về hành vi tiêu dùng thực tế cho thấy rằng người Mỹ đang phản ứng với giá cao hơn không phải bằng cách tích trữ với dự đoán lạm phát nhiều hơn, mà bằng cách trì hoãn chi tiêu của họ với kỳ vọng rằng khả năng chi trả sẽ được cải thiện".

Ông lập luận: “Rủi ro là người tiêu dùng và doanh nghiệp bắt đầu tin rằng những đợt tăng giá lớn hơn nữa sẽ đến trong tương lai — và điều chỉnh hành vi của họ để đáp ứng. Điều đó cuối cùng sẽ dẫn đến tích trữ, thắt chặt các điều kiện tài chính, sản xuất ít hơn và thiếu hụt".

Ông Klein viết: “May mắn thay, điều đó dường như vẫn chưa xảy ra".

Nhưng với việc giá cả tăng cao và ít có dấu hiệu giảm ngay lập tức, kỳ vọng của người tiêu dùng về tỷ lệ lạm phát trong tương lai đã tăng lên mức cao nhất mọi thời đại.

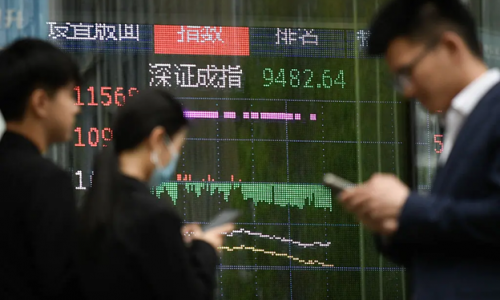

Cuộc khảo sát kỳ vọng lạm phát tiêu dùng gần đây nhất của Fed tại New York cho thấy kỳ vọng lạm phát ngắn hạn (một năm tới) trong tháng 10 đã tăng lên 5,7%, mức cao nhất trong lịch sử của chuỗi dữ liệu. Kỳ vọng lạm phát trung hạn (3 năm tới) không thay đổi so với mức 4,2% của tháng trước, mức cao kỷ lục.

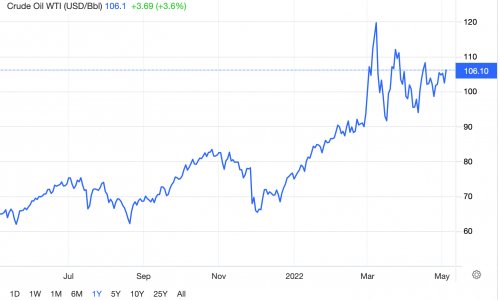

Các thị trường trái phiếu cũng đang phản ánh vào giá một đợt lạm phát dai dẳng hơn. Có vẻ như họ không tin tưởng vào bức tranh lạm phát chỉ là “tạm thời”; bao gồm các nhà hoạch định chính sách của Fed và các quan chức chính phủ của ông Biden. Một thước đo chính về kỳ vọng của thị trường trái phiếu đối với áp lực tăng giá trong 5 năm tới, được gọi là tỷ lệ lạm phát hòa vốn trong 5 năm, đã tăng lên mức cao nhất mọi thời đại là 3,113% hôm 10/11, ngày dữ liệu của chính phủ được công bố cho thấy lạm phát giá tiêu dùng tăng với tốc độ hàng năm nhanh nhất kể từ năm 1990.

Sự gia tăng mạnh mẽ của thước đo lạm phát từ thị trường trái phiếu cho thấy rằng các nhà đầu tư kỳ vọng lạm phát trung bình trên 3% một năm trong 5 năm tới và áp lực giá tăng sẽ dai dẳng hơn so với kỳ vọng "nhất thời" của Fed, có khả năng buộc ngân hàng trung ương phải đẩy nhanh thời gian biểu cho việc tăng lãi suất.

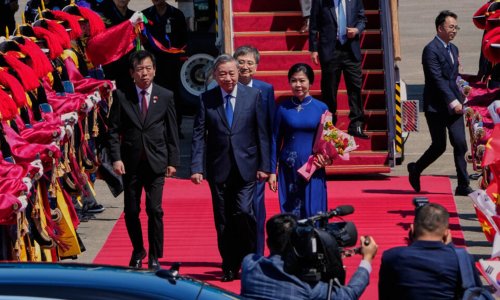

Cựu Bộ trưởng Tài chính và giáo sư Harvard Larry Summers đưa ra nhận xét trong cuộc thảo luận về các nước đang phát triển có thu nhập thấp tại Cuộc họp mùa xuân thường niên của IMF và Ngân hàng Thế giới ở Washington hôm 13/04/2016. (Ảnh: Mike Theiler / AFP qua Getty Images)

Ông Summers nói với CNN trong cuộc phỏng vấn rằng ông tin rằng thị trường lao động đang thắt chặt và chính sách tiền tệ nới lỏng là phản tác dụng.

Ông Summers nói với tạp chí này, “chúng ta phải nhận ra vấn đề của mình không phải là không có đủ người có việc làm". Ông nói: “Vấn đề hiện tại là chúng ta đang đẩy nhu cầu vào nền kinh tế nhanh hơn cung có thể phát triển và chúng ta sẽ có lạm phát ngày càng nhiều hơn cho đến khi chúng ta ngừng làm điều đó".

Điều ông Summers mô tả chính là hiện tượng cầu lớn cung khiến cầu sẽ kéo giá cả tăng; lúc này lạm phát xảy ra, duy trì trong dài hạn chứ không thể là ngắn hạn (tạm thời) bởi thúc đẩy cung đáp ứng cầu không thể là vấn đề của ngắn hạn.

Ông Summers nói thêm: “Đó là sự thật” với nhận xét của ông được đưa ra gần hai tuần sau khi các nhà hoạch định chính sách của Fed họp và bỏ phiếu để bắt đầu loại bỏ 120 tỷ USD mua tài sản hàng tháng của ngân hàng trung ương xuống khoảng 15 tỷ USD mỗi tháng, trong khi rời bỏ chính sách tiền tệ nới lỏng, và nói rằng vẫn chưa đến lúc bắt đầu tăng lãi suất.

Ông Summers kêu gọi tiến hành nhanh hơn việc giảm chương trình mua trái phiếu, thúc giục chương trình này cần được loại bỏ dần trong 3 tháng, không phải là 8 tháng.

(ntdvn.com - Theo The Epoch Times)