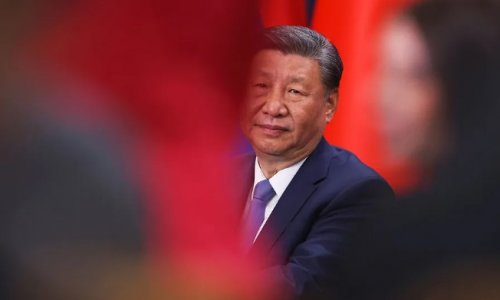

Người tiêu dùng đang mua hàng tại một siêu thị ở Canberra ngày 17/3/2020, ảnh: THX.

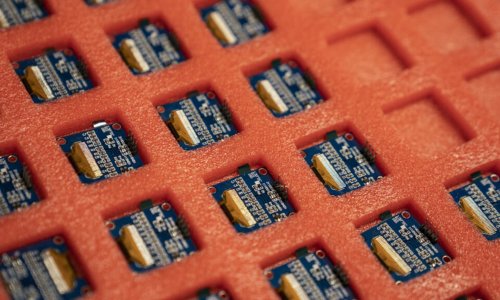

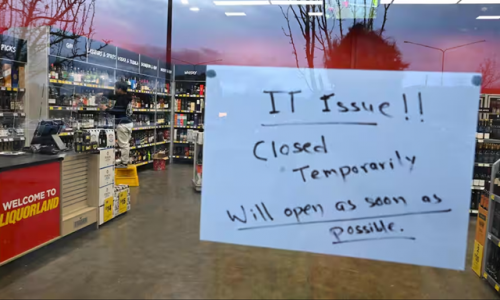

Khi đại dịch COVID-19 bùng phát tại Úc, rất nhiều cửa hàng, siêu thị đã treo biển khuyến khích người tiêu dùng sử dụng các hình thức thanh toán bằng thẻ tín dụng thay vì tiền mặt.

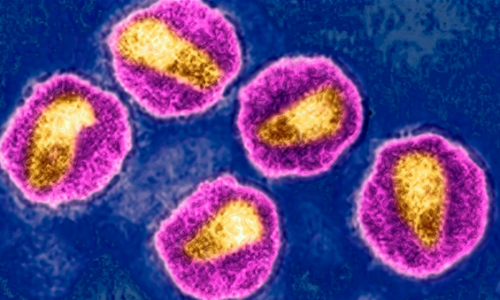

Nhiều cửa hàng thậm chí đã ngừng tiếp nhận tiền mặt, giữa bối cảnh lo ngại gia tăng rằng đây sẽ là một trong những con đường lây lan virus SARS-CoV-2 nhanh nhất, từ người sang người. Tuy nhiên, tại tiệm tạp hóa Wray Organic của ông Scott Donald ở vùng Cleveland của thành phố Brisbane (tiểu bang Queensland), việc thanh toán bằng tiền mặt vẫn được chấp nhận như thường lệ.

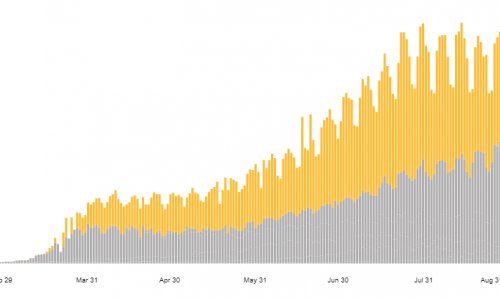

Trong bài viết đăng tải trên tờ Australia Financial Review (AFR), nhà báo Matthew Cranston - người đã liên hệ phỏng vấn với ông Donald - cho biết trong khoảng thời gian từ tháng Ba đến tháng Tư khi dịch COVID-19 đang hoành hành dữ dội tại Úc, tỷ lệ chi trả bằng tiền mặt tại cửa tiệm của ông Donald đã giảm hơn 40% so với những tháng trước đó.

Thanh toán không dùng tiền mặt lên ngôi

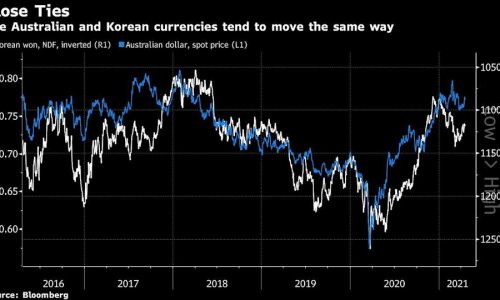

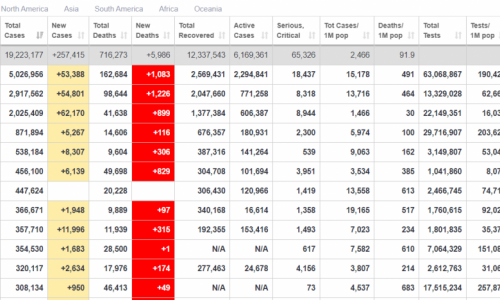

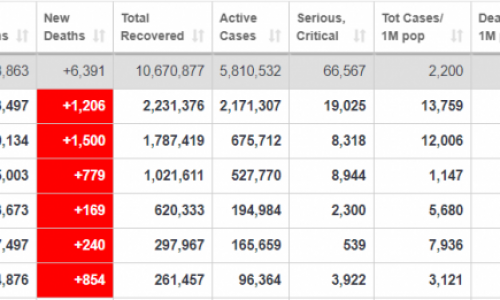

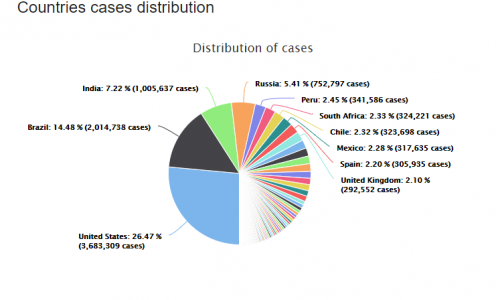

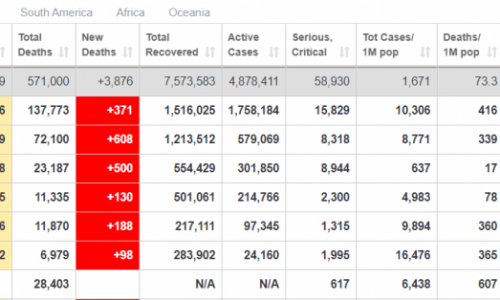

Điều này tương tự diễn ra trên khắp Australia. Theo thống kê của Ngân hàng Dự trữ Úc Đại Lợi (Ngân hàng Trung ương – RBA), tỷ lệ rút tiền mặt tại các cây rút tiền tự động ATM trong tháng Tư đã thấp hơn 30% so với hồi tháng Ba và thấp hơn 40% so với cùng kỳ của năm trước.

Trong bối cảnh đó, ông Donald tin rằng tiền mặt sẽ không tồn tại lâu, đặc biệt là khi thế giới vẫn đang đối mặt với những nguy cơ của cuộc khủng hoảng dịch bệnh. Ông nói trong vài năm gần đây, việc sử dụng tiền mặt đã giảm đáng kể và với đại dịch COVID-19 và khách hàng đang có xu hướng ngừng sử dụng loại tiền này.

Vào tháng Ba, Tổ chức Y tế Thế giới (WHO) đã khuyến nghị các quốc gia nên hạn chế sử dụng tiền mặt và chuyển sang các hình thức thanh toán không tiếp xúc như thanh toán qua mạng, thẻ tín dụng hoặc các dịch vụ thanh toán điện tử bằng thiết bị thông minh…). Tổ chức này nêu rõ virus gây ra đại dịch COVID-19 có thể bám trên bề mặt các tờ tiền trong nhiều ngày.

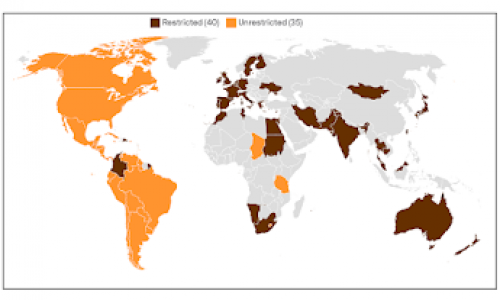

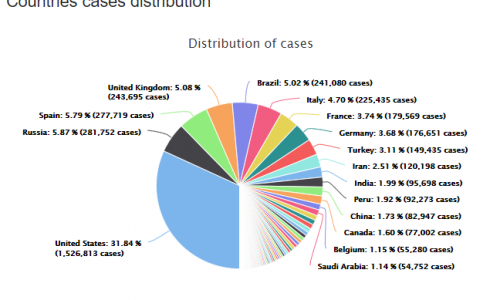

Trong khi đó, nhà báo Hans van Leeuwen - Đại diện của AFR tại châu Âu - nhận định rằng trên thực tế, việc sử dụng tiền mặt trên toàn cầu đang giảm đi đáng kể. Tại Úc, số lần rút tiền ở cây ATM vào tháng Tư đã giảm xuống mức thấp nhất của gần hai thập kỷ. Cùng thời điểm, ở Anh, tỷ lệ rút tiền ở cây ATM thấp hơn 60% so với tháng trước đó, trong khi tại cường quốc lớn nhất thế giới là Mỹ, tổng số lần các biện pháp thanh toán không tiếp xúc tăng 150% kể từ tháng 3/2019.

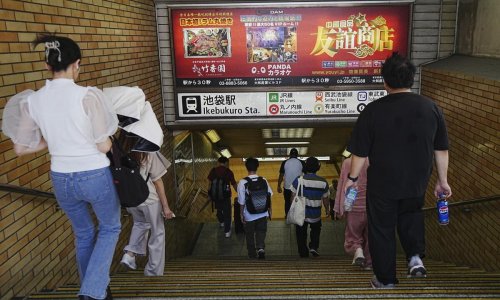

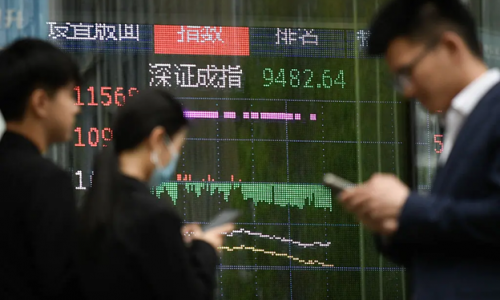

Tại Nhật Bản, nơi chính phủ đặt mục tiêu giảm 80% các giao dịch bằng tiền mặt từ trước thời điểm COVID-19 bùng phát, các khoản thanh toán không dùng tiền mặt đang tăng đột biến. Tương tự, các quốc gia khác cũng ghi nhận mức sử dụng tiền mặt thấp kỷ lục. Hàn Quốc hiện sở hữu 96% các giao dịch không dùng tiền mặt và Trung Quốc là 66%.

Theo nhà báo Matthew Cranston, khi các lệnh hạn chế được nới lỏng và nền kinh tế Úc mở cửa trở lại, tiêu dùng bắt đầu ghi nhận sự hồi phục. Mặc dù vậy, tỷ lệ sử dụng tiền mặt vẫn đang giảm xuống, thay vào đó, các hình thức thanh toán bằng thẻ tín dụng và trực tuyến có xu hướng tăng lên.

Giám đốc quản lý bán hàng của Ngân hàng Westpac Australia, John Harries, cho rằng COVID-19 đã đẩy nhanh tiến trình sử dụng các hình thức thanh toán không dùng tiền mặt và sẽ là chất xúc tác để thu hẹp quy mô tiền mặt ngay trong năm nay.

Ông nói đã nhu cầu về các dịch vụ ngân hàng kỹ thuật số đã gia tăng và lượng khách hàng sử dụng tiền mặt cũng đã giảm do đại dịch COVID-19. Với sự tăng trưởng mạnh mẽ về số lượng khách hàng đăng ký ngân hàng trực tuyến trong vài tháng gần đây tại Úc, rõ ràng xu hướng này sẽ còn tiếp tục phát triển trong thời gian tới.

Trong khi đó, Giám đốc điều hành lĩnh vực bán lẻ của ngân hàng ANZ Australia, Kinda Bray, cho biết đã nhận thấy "sự sụt giảm đều đặn" trong số lần rút tiền mặt vài năm gần đây, với hầu hết các khách hàng chuyển sang đăng ký sử dụng ứng dụng hoặc ngân hàng Internet để thay thế. Bà nói xu hướng này đang tăng tốc, đặc biệt là vào thời kỳ COVID-19, với số lần rút tiền tại cây ATM giảm tới 40% chỉ trong nửa đầu năm 2020.

Hai mặt của một vấn đề

Theo các chuyên gia kinh tế, việc từ bỏ tiền mặt sẽ đem lại một số lợi ích đáng kể. Đầu tiên, trong bối cảnh đại dịch COVID-19 chưa được khống chế, việc sử dụng các phương pháp thanh toán không dùng tiền mặt sẽ giúp người dân tránh được nguy cơ lây nhiễm virus.

Thứ hai, rõ ràng đây là một tin tốt đối với các chính phủ, do sẽ tiết kiệm được một khoản chi phí "kha khá" cho việc in, lưu trữ và lưu thông tiền tệ.

Phương thức này cũng sẽ là một tín hiệu tích cực đối với các ngân hàng trung ương, vì khi các nền kinh tế chuyển đổi sang hình thức thanh toán không sử dụng tiền mặt, không gian thanh khoản sẽ được nới rộng và biện pháp chính sách âm có thể được thực hiện để thúc đẩy nền kinh tế.

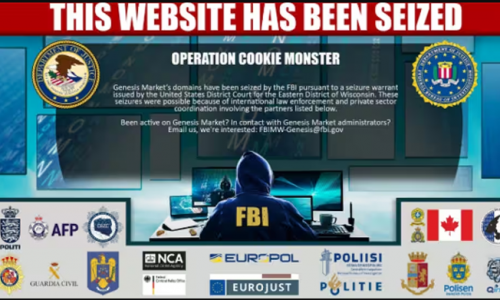

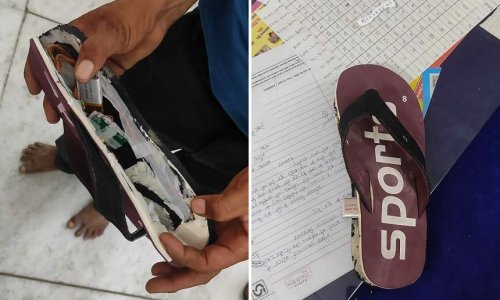

Tuy nhiên, vẫn tồn tại những tranh cãi xung quanh xu hướng không dùng tiền mặt. Thanh toán không dùng tiền mặt, nếu không được quản lý tốt, sẽ trở thành một kênh giao dịch thuận lợi cho nền kinh tế đen, tội phạm và trốn thuế.

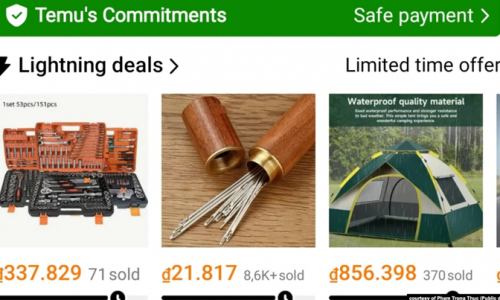

Nhiều nhà bán lẻ lo ngại các ngân hàng thương mại có thể dựa vào sự phụ thuộc của nền tảng thanh toán không dùng tiền mặt để tăng phí dịch vụ cho người sử dụng. Điều này dẫn đến thâm hụt doanh thu của các nhà bán lẻ, buộc họ đẩy các khoản phí này sang người tiêu dùng, bằng cách tăng giá bán của hàng hóa hay thu phí thanh toán mua hàng.

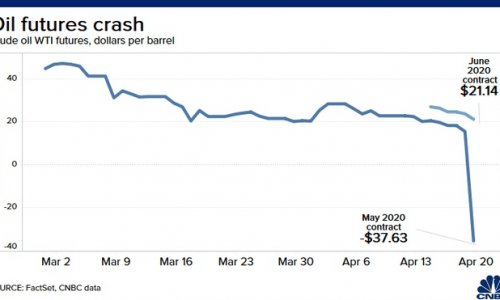

Ngoài ra, một điểm nhấn gây tranh cãi của việc thu hẹp sử dụng tiền mặt, theo nhà báo Hans van Leeuwen, đó là cho phép ngân hàng trung ương tăng cường khả năng tính toán đến việc áp dụng lãi suất âm.

Tác giả lý giải rằng khi lãi suất bằng 0, thậm chí xuống mức âm, thì người tiêu dùng gửi tiền tại ngân hàng sẽ phải chịu các khoản phí dịch vụ khấu trừ vào chính các khoản tiền gửi của mình, khiến cho giá trị đồng tiền sụt giảm. Trong trường hợp này, mọi người sẽ có xu hướng giữ tiền mặt tại nhà, gửi vào két an toàn, hoặc đầu tư vào các tài sản khác mang lại lợi nhuận thực tế, hơn là đưa tiền vào ngân hàng. Như vậy, lãi suất âm rõ ràng sẽ khiến người tiêu dùng hoang mang về tình hình tài chính, dẫn đến xu hướng siết hầu bao, chứ không phải chi tiêu nhiều hơn.

Ngoài ra, nếu lãi suất giảm xuống ngưỡng dưới 0, các ngân hàng sẽ mất động cơ cho vay và biện pháp cắt giảm lãi suất sẽ không còn tác dụng kích thích, thậm chí khiến nền kinh tế giảm. Đây là điều mà cựu Chủ tịch Ngân hàng Dự trữ Liên bang Mỹ (Fed) Janet Yellen đã từng cảnh báo, rằng lãi suất càng gần với mức 0 thì nguy cơ thị trường tiền tệ rối loạn càng lớn.