.png)

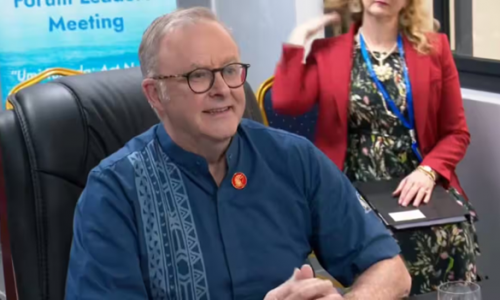

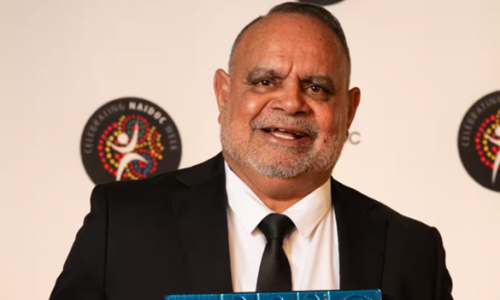

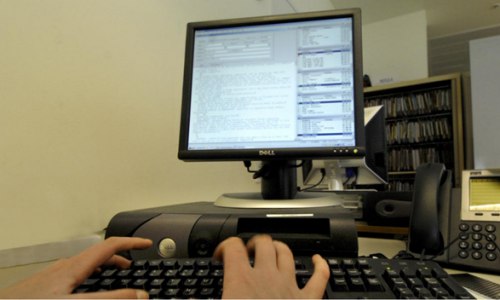

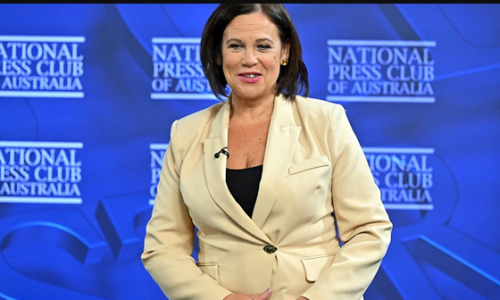

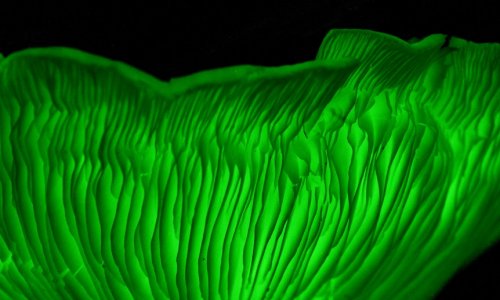

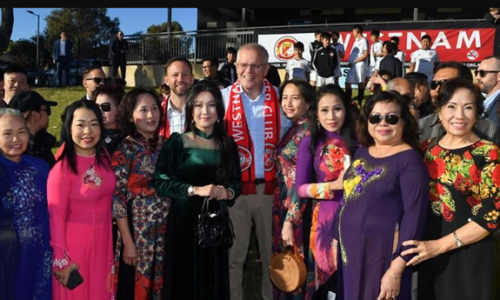

Những thay đổi đối với làm việc tại nhà nằm trong số một số cập nhật về cách khai thuế cần được nộp trong năm nay. Nguồn: AAP/Fabian Strauch/DPA

AUSTRALIA - Các khoản khấu trừ thuế khi làm việc tại nhà đã thay đổi, cũng như chương trình giảm thuế cho người có thu nhập thấp và trung bình.

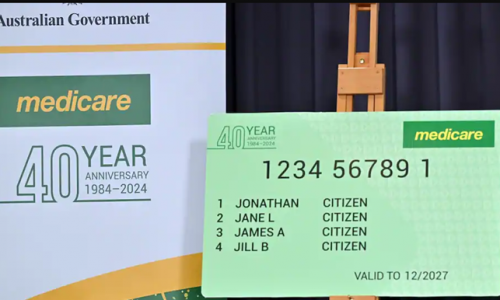

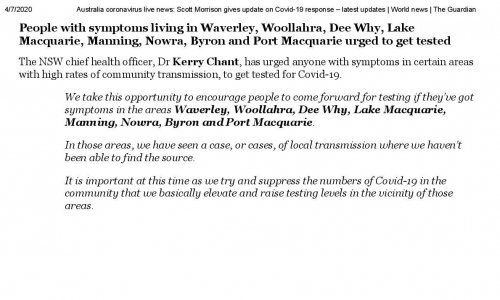

Sở Thuế Úc (ATO) cho biết người dân có thể nhận được ít tiền hoàn thuế hơn trong năm nay, do chương trình giảm thuế cho người có thu nhập thấp và trung bình đã kết thúc.

Chương trình này diễn ra từ năm 2019 đến 2022, và giảm thuế đến $1.500 cho mỗi cá nhân, tuỳ thuộc vào số tiền mà bạn kiếm được.

Và đó không phải là thay đổi duy nhất trong mùa khai thuế năm nay.

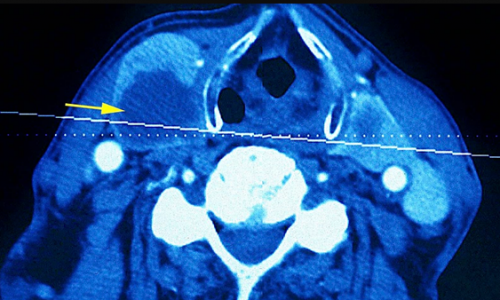

Các khoản khấu trừ thuế khi làm việc tại nhà đã thay đổi như thế nào?

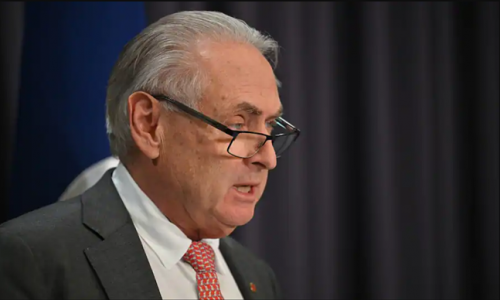

Chuyên gia thuế vụ của H&R Block, ông Mark Chapman, cho biết đối với các chi phí khi làm việc tại nhà, cách tính nhanh 80 xu một giờ và cách tính cố định 52 xu một giờ sẽ không còn được áp dụng, thay vào đó là một cách tính khác phức tạp và tốn thời gian hơn.

Những người muốn xin khấu trừ các chi phí phát sinh khi làm việc tại nhà, chẳng hạn như máy sưởi và văn phòng phẩm, giờ đây phải sử dụng cách tính cố định 67 xu một giờ, đồng thời phải cung cấp bảng chấm công ghi rõ số giờ làm việc tại nhà.

Cách tính mới cũng bao gồm gói cước điện thoại và internet, điều đó có nghĩa là bạn không thể xin khấu trừ thuế riêng cho hai khoản này.

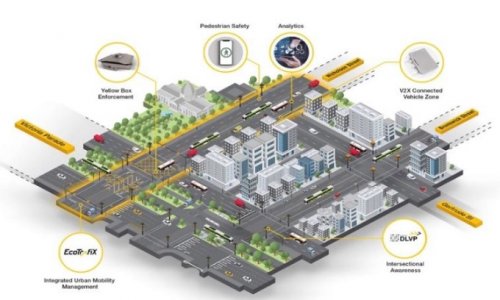

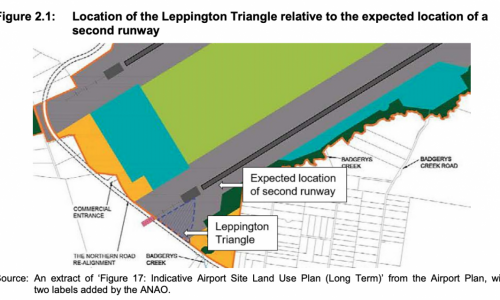

.png)

Những thay đổi đối với cách tính toán các khoản khấu trừ tại nhà có thể là một bất ngờ khó chịu. Nguồn: Hình ảnh AAP / PR

ATO khuyên người dân không nên sao chép y nguyên những khoản khấu trừ thuế trong năm trước, vì hoàn cảnh có thể đã thay đổi khi nhiều chủ lao động yêu cầu nhân viên quay trở lại văn phòng.

“Một thay đổi quan trọng là bạn không cần phải có một không gian làm việc chuyên dụng để sử dụng cách tính đó, vì vậy bạn có thể làm việc ở bàn bếp, bàn ăn hoặc phòng khách, và bạn có thể sử dụng khoản miễn giảm cố định đã được sửa đổi,” Phó uỷ viên ATO Tim Loh nói với SBS News.

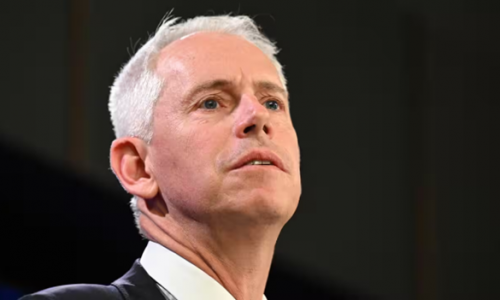

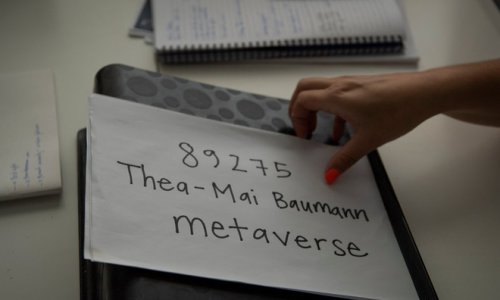

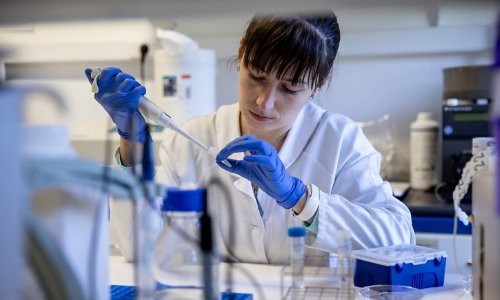

.png)

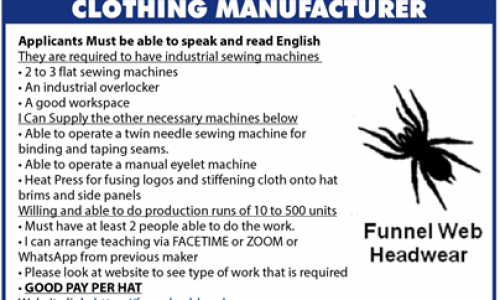

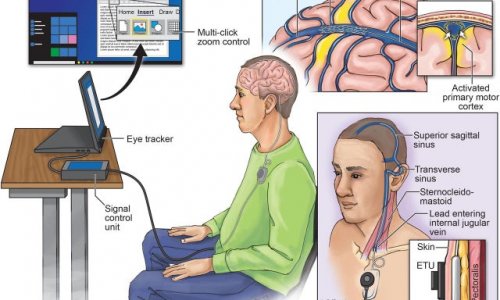

Người nộp thuế sẽ phải thực hiện nhiều yêu cầu lưu giữ hồ sơ hơn để liệt kê khi muốn đòi lại chi phí làm việc tại nhà. Nguồn: SBS

Có những thay đổi nào đối với thuế lợi vốn và bất động sản cho thuê?

Thuế lợi vốn (capital gains tax) có hiệu lực khi bạn bán các tài sản như cổ phiếu, tiền điện tử và bất động sản.

Những người cho thuê phòng trong nhà trên các trang mạng cho thuê chỗ ở ngắn hạn, có thể sẽ phải chịu một số tác động về thuế lợi vốn khi họ bán căn nhà đó.

Đối với bất động sản cho thuê, ATO nhận thấy các chủ nhà đôi khi khai thiếu tiền thuê nhà, hoặc khai khống các chi phí.

Ông Loh nói “Chúng tôi nhận thấy 9 trong số 10 nhà đầu tư bất động sản tính sai các khoản khấu trừ tiền thuê nhà và 87 trong số các tờ khai thuế đó được thực hiện bởi các đại diện khai thuế, vì vậy chúng tôi đang yêu cầu các đại diện khai thuế đặt thêm câu hỏi cho khách hàng của họ, và yêu cầu khách hàng đưa tất cả hồ sơ sổ sách cho đại lý của họ.”

Còn những thay đổi nào khác?

Nếu bạn xin khấu trừ thuế tiền đi lại vì mục đích công việc, mức tính đã tăng từ 72 xu mỗi km lên 78 xu mỗi km.

Ngoài ra còn có những thay đổi đối với chi phí giáo dục liên quan đến công việc.

ATO nhấn mạnh, người chịu trách nhiệm về tờ khai thuế là khách hàng chứ không phải là kế toán.

Các cộng đồng đa văn hoá và ngôn ngữ được khuyến khích ghé thăm trang mạng của ATO, với một số tài liệu về thuế được dịch sang hơn 20 ngôn ngữ.

Mặc dù có một số lo ngại rằng áp lực chi phí sinh hoạt gia tăng có thể khiến một số người dân điền sai tờ khai thuế thu nhập hàng năm, ATO khuyên mọi người hãy thận trọng.

Ông Loh nói “Tờ khai thuế được dựa trên những bằng chứng mà bạn có và các tài liệu hỗ trợ mà bạn có,”

“Tại ATO, chúng tôi có các siêu máy tính và phân tích dữ liệu để xem xét từng tờ khai thuế, và nếu tờ khai thuế của bạn gây chú ý, chúng tôi sẽ đặt câu hỏi, vì vậy lời khuyên của tôi là hãy chuẩn bị đầy đủ hồ sơ sổ sách để bảo đảm rằng bạn khai đúng ngay từ đầu.”

ATO cũng nhắc nhở người dân không nên vội vàng nộp tờ khai thuế sau ngày 1/7, mà hãy đợi báo cáo thu nhập (income statement) của họ được đánh dấu là sẵn sàng cho mục đích thuế để quá trình xét duyệt được nhanh hơn.

Trong thời gian chờ đợi, bạn có thể thu thập tất cả các biên lai của mình trong năm tài chính vừa qua.