.png)

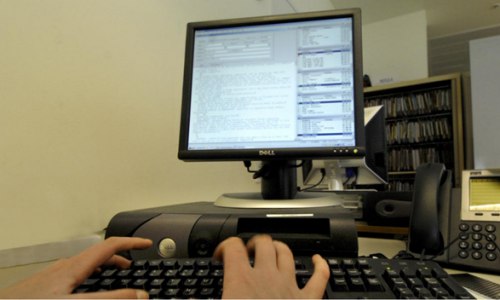

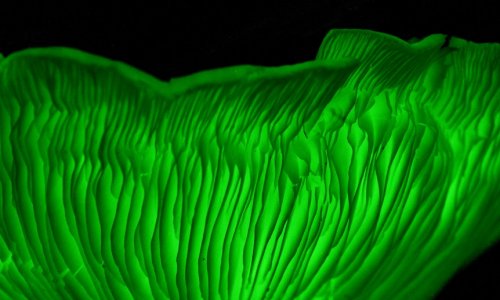

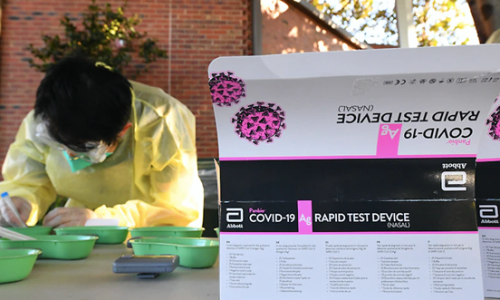

Bạn có thể đến gặp một vài chuyên viên môi giới thế chấp, xem các khoản vay mà họ cung cấp, và so sánh chúng với nhau. Ảnh: pixdeluxe/Getty Images

Đối với những người vay mua nhà lần đầu, quy trình nộp đơn vay có thể khiến bạn cảm thấy choáng ngợp. Hãy tìm hiểu những kiến thức cơ bản về lãi suất, quy trình nộp đơn, và các hình thức hỗ trợ từ chính phủ mà bạn có thể đủ điều kiện nhận được tại Úc.

Mua nhà thường là một trong những khoản chi lớn nhất trong cuộc đời mỗi người.

Tuy nhiên, việc hiểu rõ các lựa chọn của bạn và cách thị trường vay mua nhà hoạt động có thể giúp bạn lập kế hoạch tài chính dễ dàng hơn và mang lại sự yên tâm.

Các trang web của chính phủ, cả cấp bang và quốc gia, là điểm khởi đầu tuyệt vời để nắm vững quy trình mua nhà.

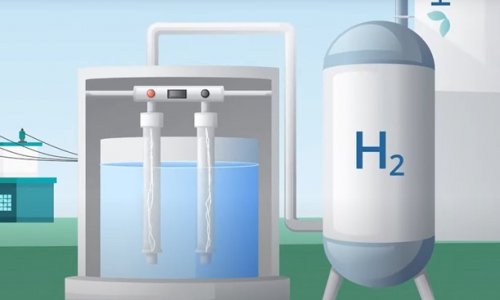

Cách thị trường hoạt động

Moneysmart là một trang web của Chính phủ Liên bang cung cấp thông tin giáo dục cho người tiêu dùng. Trang web này được điều hành bởi Ủy ban Chứng khoán và Đầu tư Úc (ASIC).

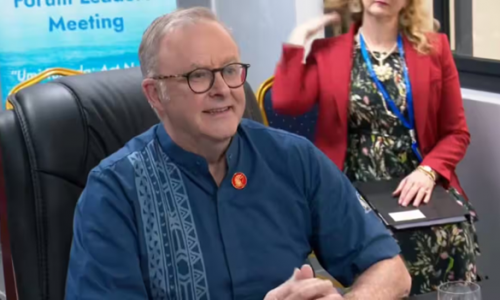

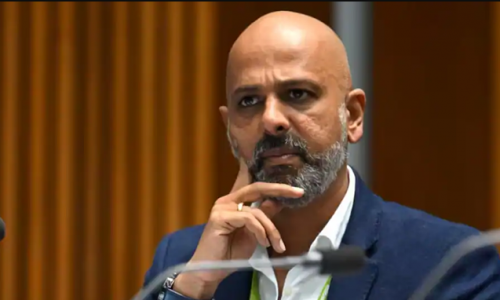

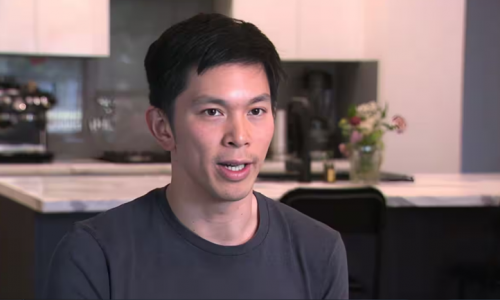

Andrew Dadswell là Quản lý cấp cao về Truyền thông Người tiêu dùng tại Ủy ban Chứng khoán và Đầu tư Úc (ASIC).

.png)

Nộp đơn vay mua nhà cùng với bạn bè hoặc đối tác có thể tăng tối đa cơ hội được chấp thuận, nhờ vào việc kết hợp thu nhập của cả hai. Source: Moment RF / Maria Korneeva/Getty Images

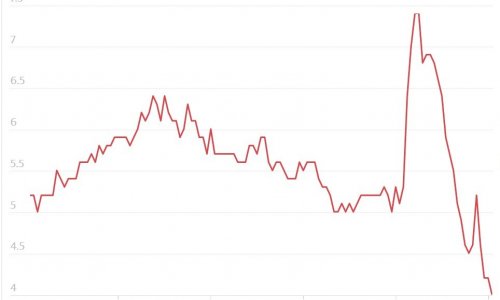

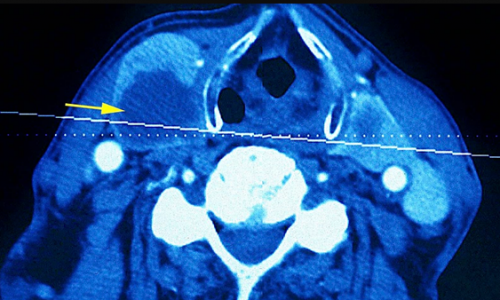

Ông giải thích lý do tại sao một thỏa thuận tốt về khoản vay mua nhà đồng nghĩa với một mức lãi suất tốt.

Ông nói "Bởi vì bạn sẽ giữ khoản vay này trong thời gian rất dài - vay mua nhà có thể kéo dài 25 hoặc 30 năm - ngay cả một sự chênh lệch nhỏ về lãi suất cũng có thể cộng dồn thành hàng ngàn đô la trong suốt thời gian vay của bạn."

“Khi so sánh các khoản vay mua nhà, điều quan trọng nhất là bạn phải khảo sát thị trường và thực hiện nghiên cứu kỹ lưỡng.”

Việc nắm rõ lãi suất trung bình hiện tại là rất quan trọng.

Hãy truy cập công cụ tính toán khoản vay mua nhà của Moneysmart để lấy thông tin này và sử dụng nó để thương lượng với ngân hàng hoặc nhà môi giới vay thế chấp của bạn để có được mức lãi suất tốt hơn mức trung bình, ông Dadswell khuyên.

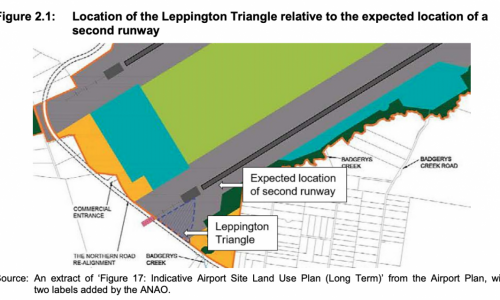

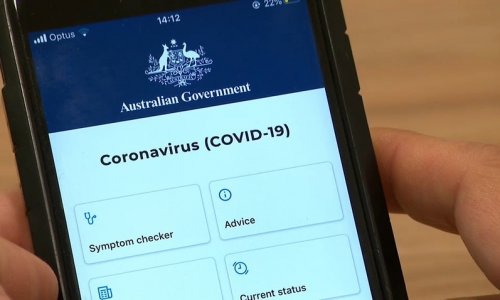

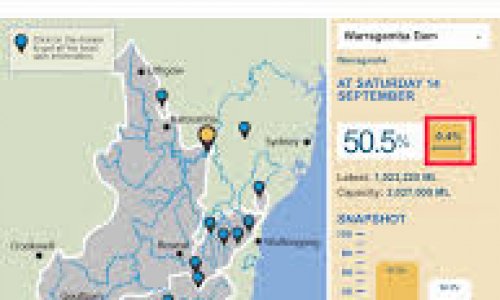

.png)

Ông Dadswell giải thích rằng với các khoản vay mua nhà lãi suất thả nổi, lãi suất của bạn sẽ thay đổi khi ngân hàng quyết định, và điều này thường bị ảnh hưởng bởi lãi suất tiền mặt chính thức do Ngân hàng Dự trữ Úc (RBA) thiết lập. Ảnh: Moment RF / Traceydee Photography/Getty Images

Ưu tiên của bạn là gì?

Điều quan trọng là bạn cần biết rõ ưu tiên của mình.

Liệu bạn có muốn vay tối đa trong khả năng tài chính của mình? Tìm kiếm mức lãi suất cạnh tranh nhất? Hay mong muốn được phê duyệt khoản vay nhanh chóng, miễn là đáp ứng đủ các điều kiện?

Hoặc có lẽ bạn muốn tất cả những điều trên. Các tính năng của khoản vay mua nhà trên thị trường Úc rất đa dạng, nhưng có hai loại vay chính là vay lãi suất cố định và vay lãi suất thả nổi.

Ông Dadswell giải thích, "Một trong những lợi thế của khoản vay lãi suất cố định là bạn biết chính xác số tiền phải trả mỗi hai tuần hoặc mỗi tháng. Tuy nhiên, điều này cũng có nghĩa là nếu lãi suất giảm, bạn có thể mất đi lợi ích từ sự giảm này,"

“Dù bạn chọn loại lãi suất và khoản vay nào, bạn cũng cần phải tiết kiệm một khoản tiền đáng kể.”

"Bạn cần có tiền đặt cọc ít nhất là năm phần trăm, nhưng lý tưởng nhất là lên đến 20 phần trăm, điều này cho thấy bạn có đủ khả năng tài chính để đảm bảo một khoản vay mua nhà.”

"Số tiền tiết kiệm càng cao và bạn tự chi trả được càng nhiều, thì bạn sẽ phải vay từ ngân hàng ít hơn."

.png)

Các điều kiện cụ thể của mỗi khoản vay mua nhà trên thị trường có thể khác nhau. Và lượng thông tin có thể khiến bạn choáng ngợp và rối rắm. Source: Moment RF / Richard Newstead/Getty Images

Các trang web so sánh tài chính là một nguồn tài nguyên hữu ích để hiểu rõ "những gì có sẵn" trên thị trường với các tính năng vay khác nhau.

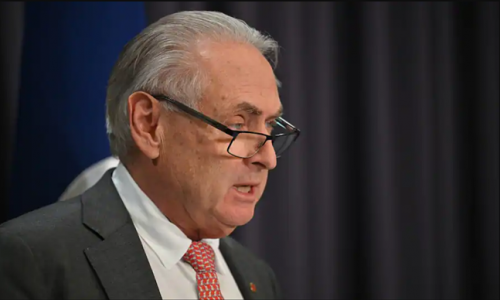

Tuy nhiên, ngoài việc nghiên cứu thị trường, điều quan trọng là bạn phải nhận được lời khuyên tài chính cá nhân, Giám đốc nghiên cứu của Rate City, bà Sally Tindall cho biết.

"Nhiều người nói, 'ồ, nhưng tôi không giàu, tôi không thể nào gặp cố vấn tài chính được'. Điều đó không nhất thiết phải đúng, nhưng cũng có những hướng khác để tham khảo."

"Ví dụ như một nhà môi giới vay mua nhà, vì họ có thể tư vấn cho bạn về các bước cần thực hiện phù hợp với tình hình tài chính của bạn."

Tuy nhiên, khi xác định số tiền cần vay, bạn không nên chỉ dựa vào ngân hàng hoặc nhà môi giới để đưa ra con số đó.

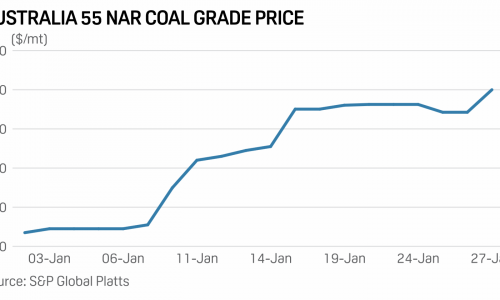

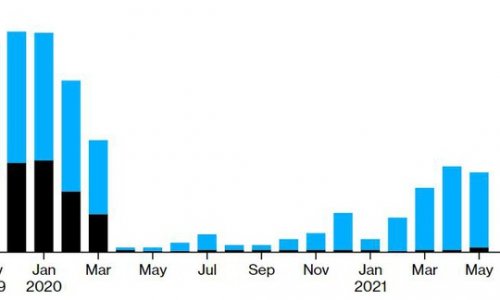

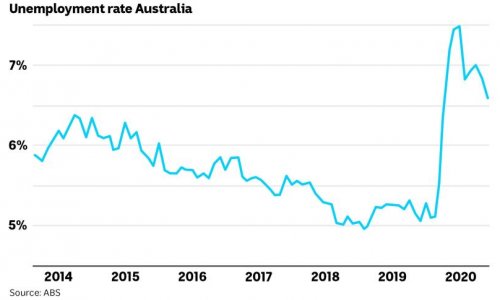

Bà Tindall nói, "Điều rất quan trọng là bạn phải tự xem xét các con số, đặc biệt là với những gì chúng ta đã thấy trong hai năm qua, với 13 lần tăng lãi suất từ Ngân hàng Dự trữ Úc (RBA), trong đó có bốn lần tăng gấp đôi."

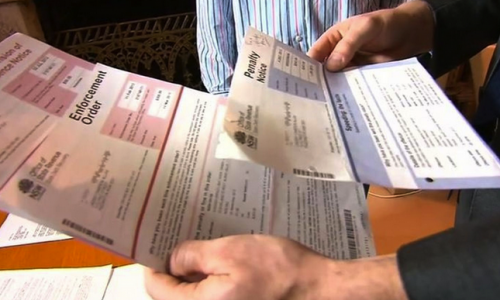

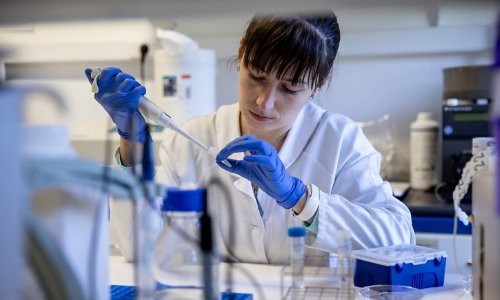

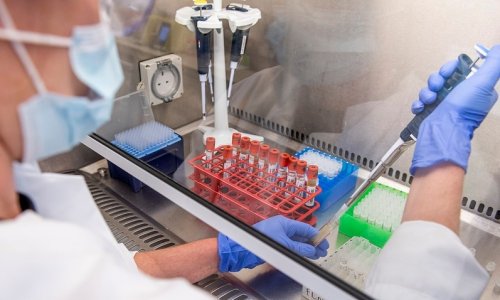

Trong quy trình nộp đơn vay mua nhà, người cho vay sẽ yêu cầu cung cấp bằng chứng để đánh giá tình hình tài chính của bạn và đảm bảo rằng bạn có khả năng chi trả số tiền vay.

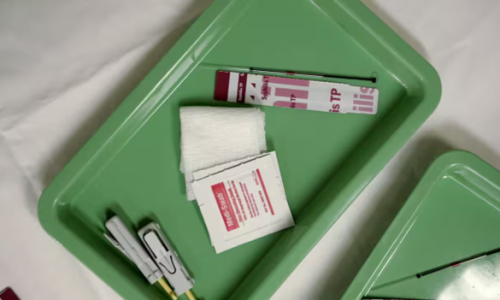

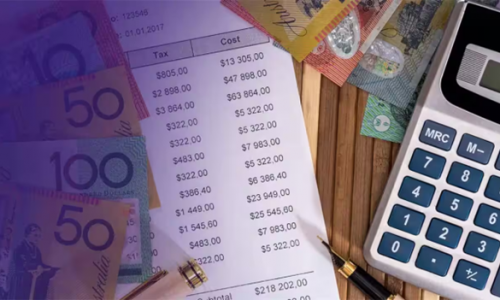

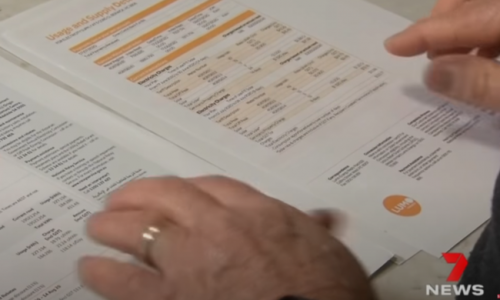

.png)

Các bằng chứng thường được yêu cầu khi nộp đơn vay mua nhà bao gồm bảng lương, sao kê tài khoản ngân hàng, bằng chứng về tài sản và các khoản nợ hoặc nghĩa vụ tài chính, số tiền tiết kiệm của bạn và lịch sử tín dụng. Source: Moment RF / d3sign/Getty Images

Phê duyệt trước và lời khuyên từ các nhà môi giới vay mua nhà

Mặc dù không phải là yêu cầu bắt buộc trong quy trình mua nhà, nhưng những người mua tiềm năng có thể xin phê duyệt trước cho khoản vay.

Điều này có nghĩa là người cho vay đã đồng ý, về nguyên tắc, cho bạn vay một số tiền nhất định để mua nhà. Mặc dù không phải là một sự đảm bảo cuối cùng, phê duyệt trước có thể giúp bạn nắm rõ khả năng tài chính của mình.

Phê duyệt trước có giới hạn thời gian, thường là khoảng ba tháng kể từ khi được cấp.

Bà Tindall khuyên, "Trong khoảng thời gian ba tháng đó, nếu có sự thay đổi về hoàn cảnh, chẳng hạn như thay đổi công việc hoặc nếu RBA tăng lãi suất một lần nữa, bạn có thể muốn quay lại ngân hàng của mình để kiểm tra lại khả năng vay tối đa mà họ có thể chấp nhận."

.png)

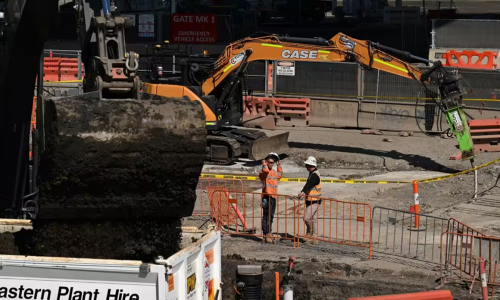

Tại thị trường Úc, có hơn 100 tổ chức cho vay, bao gồm các ngân hàng, quỹ tín dụng và các tổ chức được ủy quyền khác. Ảnh: courtneyk/Getty Images

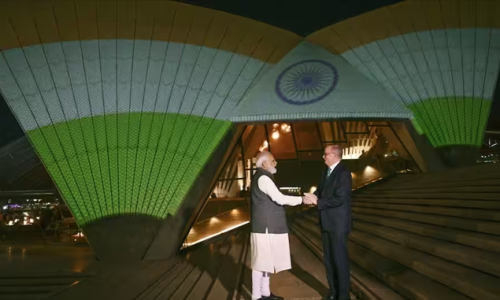

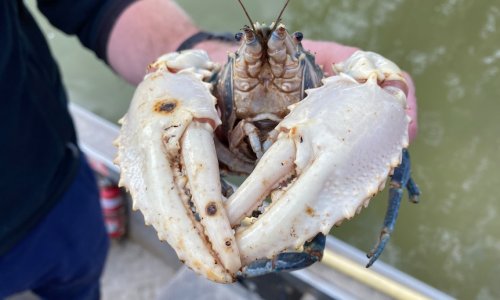

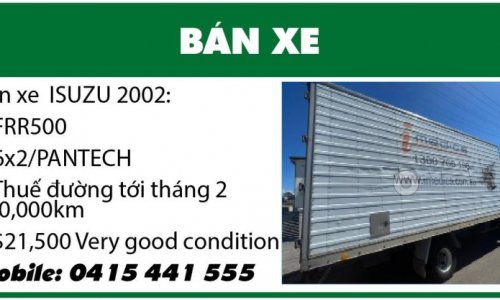

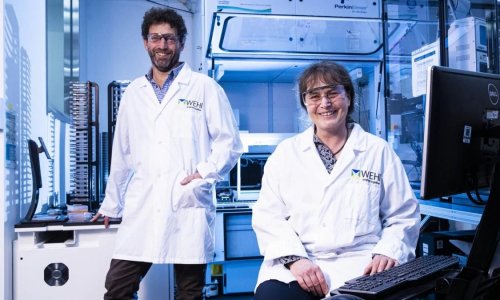

Một nhà môi giới vay thế chấp có thể làm việc với nhiều tổ chức cho vay, giúp bạn so sánh các gói vay khác nhau.

Để kiểm tra chứng chỉ của nhà môi giới, hãy xác nhận rằng họ công khai, chẳng hạn như trên trang web của họ, số giấy phép tín dụng hoặc số đại diện tín dụng. Ngoài ra, họ nên là thành viên của một trong hai hiệp hội ngành tại Úc: MFAA hoặc FBAA.

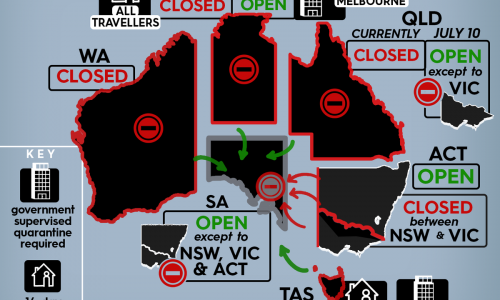

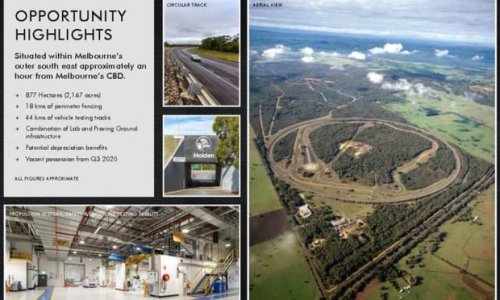

Tùy thuộc vào nơi bạn sống, bạn có thể đủ điều kiện nhận các khoản hỗ trợ từ chính phủ bang hoặc vùng lãnh thổ.

Trên toàn quốc, người mua nhà đủ điều kiện có thể tận dụng chương trình Home Guarantee Scheme, bao gồm First Home Guarantee (Bảo đảm mua nhà lần đầu).

George Samios, người sáng lập dịch vụ môi giới vay thế chấp Madd Loans, giải thích rằng người mua nhà lần đầu có thể vay đến 95% giá trị căn nhà mà không cần phải trả bảo hiểm cho người cho vay theo chương trình này.

Tuy nhiên, ông nói: "Vẫn còn rất nhiều chi phí liên quan khác khi mua nhà, chẳng hạn như thuế trước bạ, phí dịch vụ, nước, bảo hiểm xây dựng và bảo hiểm kiểm tra mối mọt, nhưng việc không phải trả bảo hiểm cho người cho vay là một khoản tiết kiệm lớn."

.png)

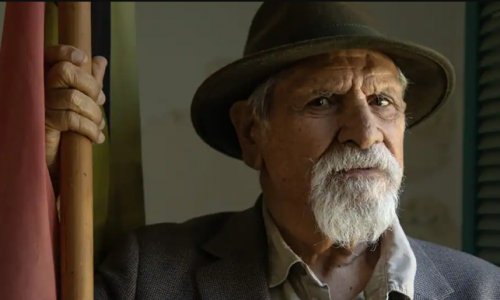

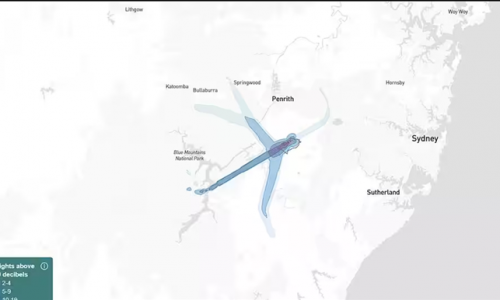

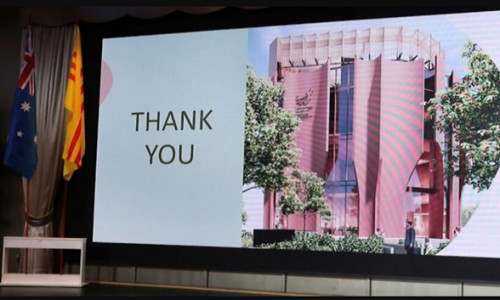

"Ví dụ, tại Brisbane, giới hạn là 700.000 đô-la. Vì vậy, nếu bạn mua nhà ở một khu vực như Coorparoo, gần trung tâm thành phố, bạn có thể chi 700.000 đô-la và chỉ cần đặt cọc 35.000 đô-la," ông Samios cho biết. Ảnh: MoMo Productions/Getty Images

Ngoài ra, có các mức giá trần về số tiền mà người mua có thể chi tiêu, và các mức này thay đổi tùy theo từng bang.

Cuối cùng, ông Samios khuyên rằng người mua nhà lần đầu nên tìm hiểu tất cả các loại hỗ trợ mà họ có thể đủ điều kiện, bao gồm các ưu đãi về thuế trước bạ hoặc các khoản trợ cấp như chương trình First Home Super Saver.

"Chương trình này cơ bản cho phép bạn tiết kiệm đến 17,5% trên số tiền đặt cọc. Vì vậy, nếu bạn cần tiết kiệm 100.000 đô la và thực hiện thông qua chương trình super saver, bạn sẽ tiết kiệm được 17.500 đô la tiền thuế."

Nếu bạn có bất kỳ câu hỏi hoặc ý tưởng chủ đề nào, hãy gửi email cho chúng tôi qua địa chỉ: australiaexplained@sbs.com.au.