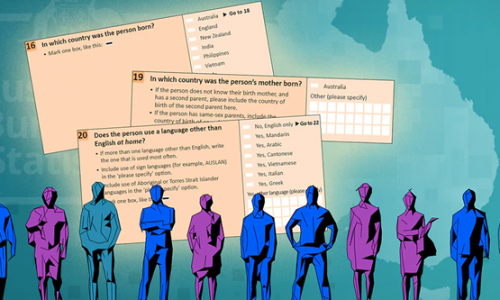

.png)

Một người đàn ông cầm lá thư đọc những tin tức gây sốc, khó chịu, bất ngờ cảm thấy thất vọng và căng thẳng. Nguồn: iStockphoto / fizkes/Getty Images/iStockphoto

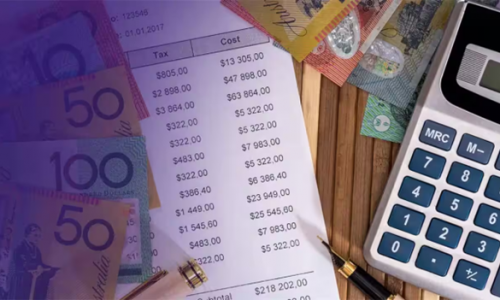

Thuế lãi vốn (Capital gains tax) là thuế áp dụng cho lợi nhuận thu được từ việc bán tài sản. Nếu bạn bán tài sản, chẳng hạn như bất động sản hoặc cổ phiếu, cần phải báo cáo mọi khoản lãi hoặc lỗ phát sinh trong tờ khai thuế thu nhập hiện tại của bạn để tránh bị phạt.

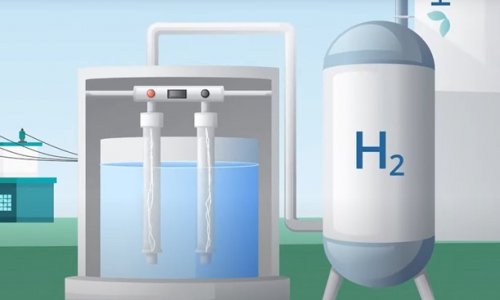

Thuế lãi vốn là gì?

Mặc dù Thuế lãi vốn (Capital gains tax ) có tên riêng nhưng nó là một phần thuế thu nhập của bạn.

Cư dân Úc có nghĩa vụ khai báo cả lãi và lỗ vốn trong tờ khai thuế thu nhập của họ. Sau đó thực hiện các nghĩa vụ thuế liên quan đến chúng.

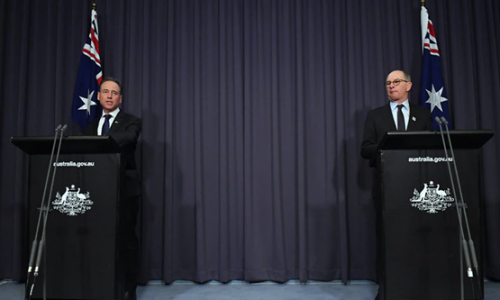

Sở Thuế Úc (ATO) kiểm soát tất cả các khía cạnh về thuế và thu ngân sách ở Úc.

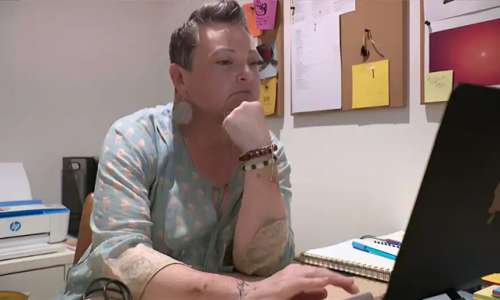

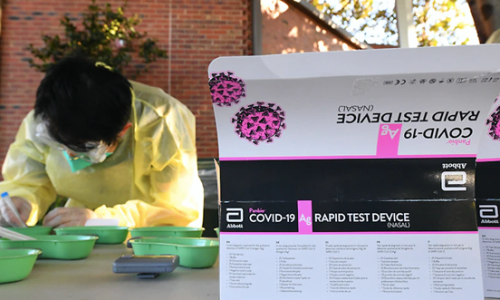

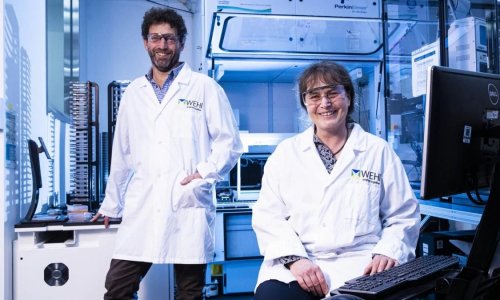

Hầu hết mọi người thuê kế toán để nộp tờ khai thuế hàng năm của mình.

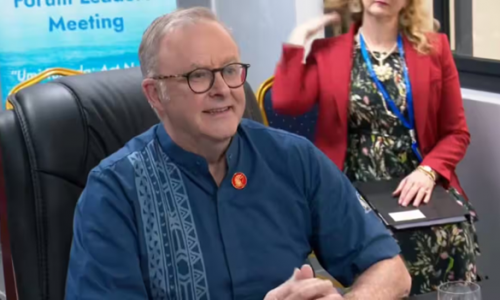

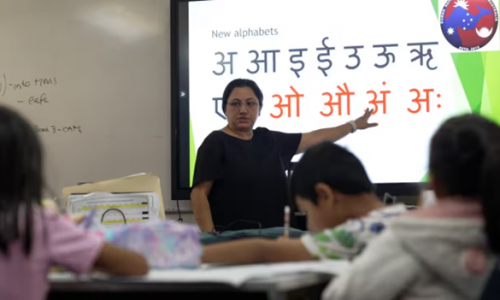

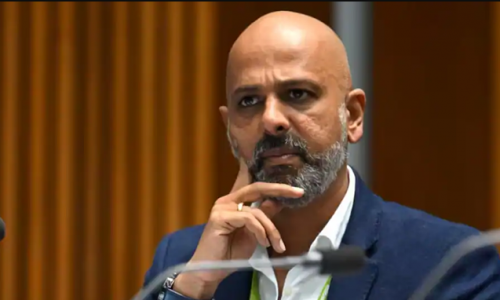

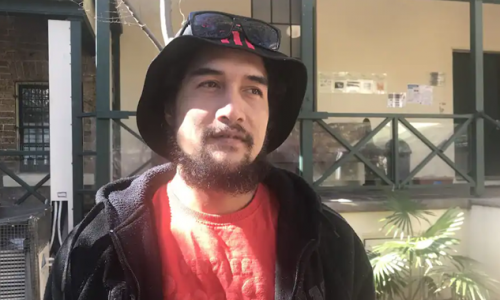

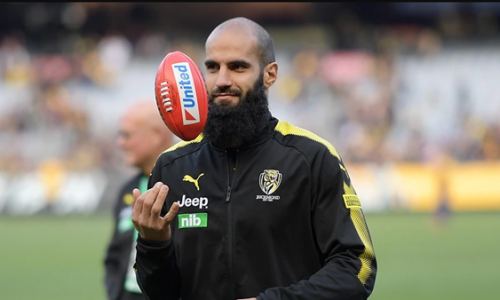

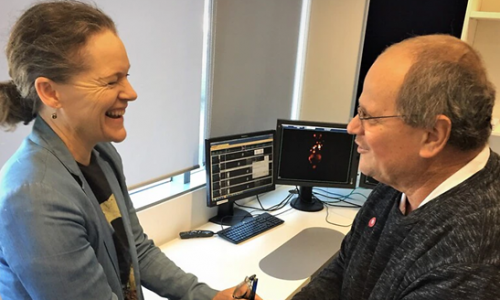

Manoj Gupta, là kế toán viên tại Melbourne. Anh giải thích về thuế lãi vốn và cách áp dụng.

Manoj Gupta nói “Thuế lãi vốn là thuế do chính phủ đánh vào lợi nhuận mà chúng ta kiếm được từ việc bán bất kỳ tài sản nào… tài sản đó có thể là bất động sản, cổ phiếu, ngày nay là tiền điện tử hoặc các loại tài sản khác. Nó cũng bao gồm tài sản ở nước ngoài.”

Nó được thêm vào thu nhập chịu thuế của bạn trong năm tài chính, bao gồm tiền lương/tiền công hoặc thu nhập kinh doanh của bạn và lợi nhuận kiếm được khi bán một tài sản.

Nợ phải trả liên quan đến thuế lợi vốn về căn bản là số thuế phải nộp khi bán tài sản. Nó được tính theo thuế thu nhập cá nhân của người nộp thuế.

“Nếu người nộp thuế bán bất kỳ tài sản nào, lấy một ví dụ là căn nhà đầu tư, đó là tài sản rất phổ biến được bán nhiều năm qua. Nếu ai đó bán một tài sản, bất kể có tạo ra lợi nhuận hay không thì phải báo cáo trong tờ khai thuế cá nhân mà tất cả người nộp thuế nộp hàng năm.”

Tính thuế lãi vốn thế nào và trường hợp miễn trừ?

Để chắc chắn bạn đáp ứng các nghĩa vụ của mình và trả đúng số tiền thuế, bạn cần tính toán lãi vốn hoặc lỗ vốn đối với mỗi tài sản sau khi bán, trừ khi áp dụng bất kỳ khoản miễn trừ nào.

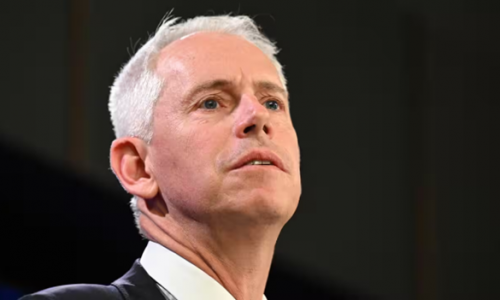

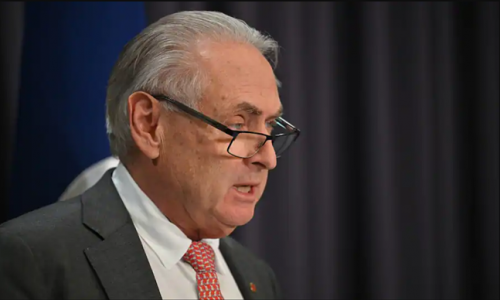

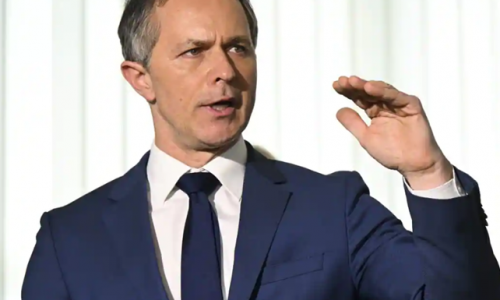

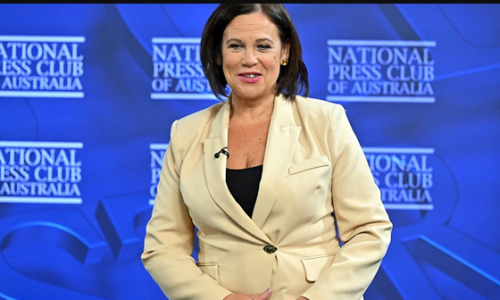

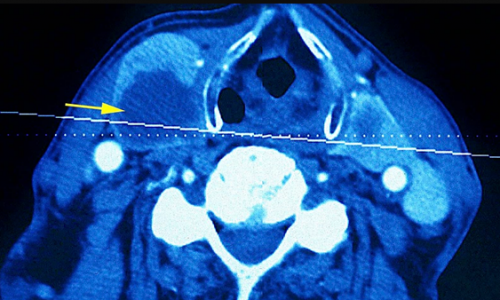

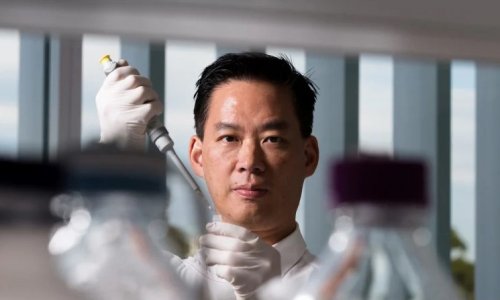

Ông Tim Loh, Trợ lý Ủy viên tại Sở thuế Úc ATO, giải thích cách tính khoản nghĩa vụ thuế này.

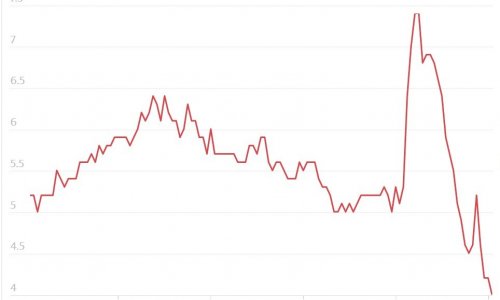

“Giả sử Noori mua một số cổ phiếu với giá 5000 đô-la, cô ấy sở hữu cổ phiếu trong sáu tháng và bán chúng với giá 5500 đô-la. Giả sử cô ấy không có khoản lãi hoặc lỗ vốn nào khác, Noori sẽ phải kê khai khoản lời là 500 đô-la trong tờ khai thuế của mình và nộp thuế cho khoản thu nhập này theo thuế thu nhập cá nhân.”

Trong khi thuế lợi vốn được đánh dựa trên lợi nhuận thu được từ hầu hết các giao dịch mua bán bất động sản, một số được miễn hoàn toàn.

Ông Gupta giải thích.“Nhìn chung, căn nhà ở chính được miễn thuế lãi vốn. Nếu một cá nhân mua một căn nhà và kể từ ngày mua, họ sống trong tài sản đó và bán nó khi sống ở đó, bất kể số tiền lãi nào họ có được thì số tiền đó được miễn thuế lãi vốn.”

Trong nhiều trường hợp, bạn cũng có thể được giảm giá trên số thuế lợi vốn mà bạn phải trả.

Khi thanh lý một tài sản, bạn có thể giảm 50% nghĩa vụ thuế lãi vốn nếu bạn sở hữu tài sản đó ít nhất 12 tháng và là cư dân đóng thuế ở Úc.

Hình phạt cho việc trốn thuế

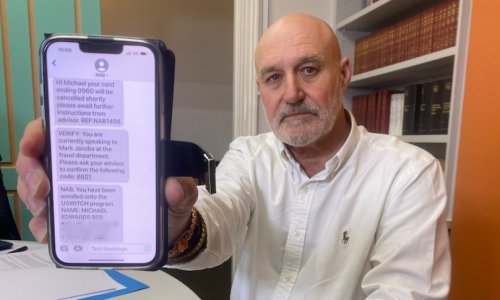

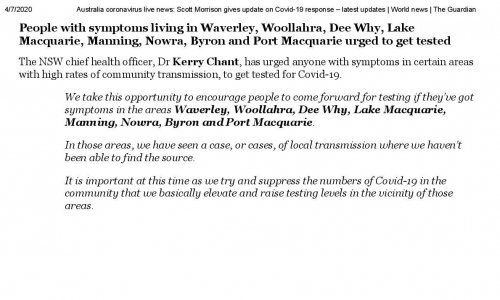

Trong trường hợp mọi người cố gắng trốn thuế lợi vốn, ATO có thể áp dụng hình phạt.

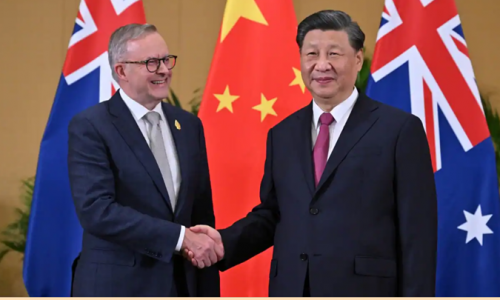

Ông Loh giải thích cách ATO sử dụng các thỏa thuận đối chiếu dữ liệu để theo dõi hành vi tài chính đáng ngờ về các khoản thuế lãi vốn không được báo cáo.

Ông Loh nói “Để bảo đảm mọi người làm điều đúng đắn, Sở thuế Úc nhận dữ liệu thu nhập và dữ liệu khác tài chính từ nhiều tổ chức như ngân hàng, cơ quan thuế nhà nước, văn phòng quyền sử dụng đất, công ty bảo hiểm, cơ quan đăng ký cổ phần.”

"Chúng tôi cũng lấy thông tin từ các nền tảng kinh tế chia sẻ chẳng hạn như Uber và Airbnb để đảm bảo mọi người tuân thủ các nghĩa vụ liên quan đến vấn đề thuế của họ.”

Có những hình phạt đáng kể nếu người cư trú có nghĩa vụ về thuế không khai báo khoản lợi nhuận trong tờ khai thuế của họ.

“Nếu bạn không chắc chắn liệu mình có cần phải nộp thuế lãi vốn hay mắc sai sót khi nộp đơn hay không, bạn phải liên hệ với Sở thuế Úc ATO hoặc nói chuyện với công ty thuế đã đăng ký.”

“Chúng tôi ở đây để hỗ trợ bạn làm đúng ngay lần đầu tiên khi nộp tờ khai thuế.”

Hình phạt trốn thuế lãi vốn, giống như bất kỳ loại thuế nào khác, được tính dựa trên mức thiếu hụt thuế và hành vi cá nhân. Tỷ lệ phần trăm mức phạt được tính là khác nhau đối với từng loại hành vi.

Ngoài các hình phạt, ATO cũng có thể tính lãi đối với khoản trốn thuế.

Ông Loh cho biết tùy theo từng trường hợp cụ thể, mức phạt có thể dao động từ 25 đến 100% số tiền thuế thiếu hụt.

“Nếu bạn trốn thuế, hình phạt có thể nặng nhẹ tùy thuộc vào hành vi bạn thực hiện. Nếu bạn phạm sai lầm do bất cẩn, hình phạt sẽ không đáng kể. Nhưng nếu bạn đang cố tình đánh lừa hệ thống và trốn tránh nghĩa vụ của mình thì sẽ bị phạt nặng.”

Điều quan trọng cần lưu ý là những người phạm tội có chủ ý và tái phạm có thể bị truy tố hình sự.

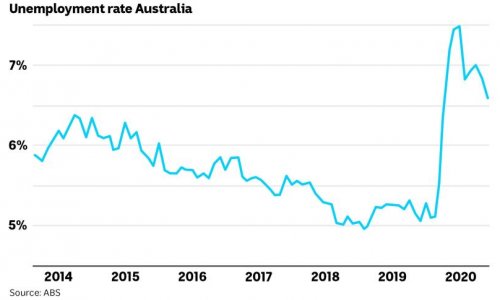

Mặc dù Úc là nền kinh tế không dùng tiền mặt, một số cư dân đóng thuế có thể thực hiện các giao dịch tài chính bằng tiền mặt, khiến họ báo cáo thấp hơn thu nhập chịu thuế của mình và có khả năng trốn thuế.

Nhưng điều này cực kỳ hiếm khi bán tài sản như bất động sản hoặc cổ phiếu, ông Gupta giải thích.

"Ở Úc, rất khó có khả năng xảy ra giao dịch lớn bằng tiền mặt vì đa số các giao dịch sẽ diễn ra thông qua ngân hàng. Mọi thứ sẽ diễn ra như một giao dịch ngân hàng chứ không phải trao đổi tiền mặt."

Người đóng thuế có thể kháng cáo nếu họ tin rằng mình đã bị phạt sai.

Nếu ATO hài lòng với kháng cáo, kháng cáo có thể được giảm bớt hoặc thậm chí được miễn trong một số trường hợp nhất định.

Ông Loh nhấn mạnh rằng việc tuân thủ tất cả các nghĩa vụ thuế, bao gồm cả thuế lợi vốn, là rất quan trọng vì nó đóng vai trò quan trọng trong việc hỗ trợ xã hội của chúng ta.

“Khi bạn không đóng thuế, mỗi người chúng ta đều bị ảnh hưởng. Điều này có nghĩa là không có đủ kinh phí cho trường học và bệnh viện của chúng ta, đồng nghĩa với việc có ít giáo viên, bác sĩ và y tá hơn cho cộng đồng Úc.”

Thua lỗ

Ngược lại với quan niệm thông thường rằng số tiền thuế này chỉ cần trả khi kiếm được lợi nhuận, trong một số trường hợp, số tiền thuế có thể phải đóng ngay cả khi thua lỗ.

Điều này được gọi là mất vốn.

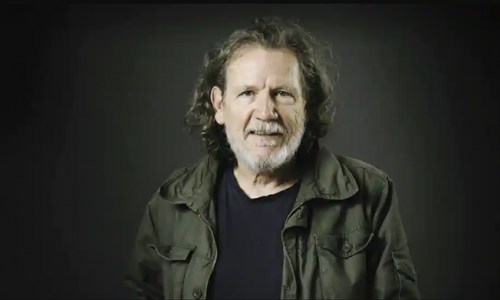

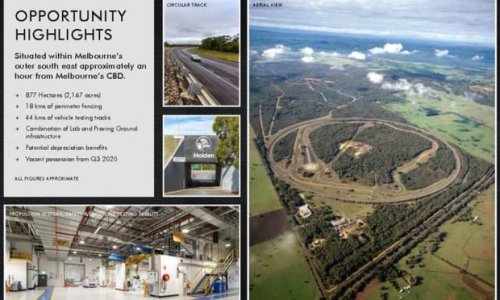

Nhà tư vấn công nghệ Subramanya tại Brisbane đã bán lỗ tài sản đầu tư của mình. Mặc dù ông cho rằng sẽ không chịu trách nhiệm pháp lý trong việc đóng thuế lợi nhuận nhưng ATO lại có quan điểm khác.

Ông giải thích hoàn cảnh dẫn đến điều này.

"Chúng tôi có một bất động sản đầu tư ở Tasmania. Chúng tôi mua nó với giá 420.000 đô la và chúng tôi sống ở đó vài năm trước khi chuyển đến Brisbane.”

“Chúng tôi cho thuê nó trong vài năm, sau đó chúng tôi muốn bán nó. Căn nhà đã giảm xuống còn 380.000 đô la từ 420.000 đô-la. Khi chúng tôi nộp tờ khai thuế cho năm đó, ATO quay lại và nói, 'bạn có lãi vốn'.”

Tình huống như vậy có thể khiến nhiều người sốc. Nó phát sinh khi chi phí được yêu cầu cho một tài sản đầu tư.

Ông Subramanya trình bày chi tiết điều này diễn ra với ông như thế nào.

"Điều đã xảy ra là trên giấy tờ, chúng tôi yêu cầu các khoản khấu trừ với tài sản đầu tư như khấu hao, bảo trì tài sản, lãi suất đã đẩy giá căn nhà trên sổ sách của ATO xuống còn 355.000 đô-la. Vì vậy, họ nói rằng hiện tại chúng tôi có khoản lãi vốn là 25.000 đô-la và chúng tôi phải nộp thuế từ 3.000 đến 4.000 đô-la.”

Phải nộp tờ khai thuế cho mỗi năm thu nhập từ ngày 1 tháng 7 đến ngày 30 tháng Sáu. Nếu bạn cần thời gian hoàn thành tờ khai thuế, bạn phải nộp tờ khai đó hoặc liên hệ với kế toán thuế trước ngày 31 tháng Mười.